Dimanche 5 juillet, le peuple grec se prononcera par référendum pour ou contre l’acceptation des conditions de l’offre des créanciers. L’annonce de la fin des négociations entre Athènes et ses créanciers et la tenue d’un référendum, afin de demander au peuple grec s’il « accepte les conditions de l’offre des créanciers », a surpris les européens ainsi que les marchés. Toutefois, c’est bien la question de l’appartenance à la Zone Euro qui est sous-entendue puisque sans accord le pays serait amené à sortir de l’Union monétaire. De fait, la probabilité d’un « Grexit » s’est fortement accrue, S&P l’évaluant dorénavant à 50%.

Face à cette brusque tension politique, les marchés financiers, aussi bien actions qu’obligations, se sont montrés particulièrement erratiques cette semaine sans pour autant intégrer un effet « domino » comme ce fut le cas en 2012. En effet, de multiples facteurs (amélioration du climat économique, impact de l’action de la BCE, renforcement des institutions européennes) limitent le risque de voir éclater une crise économique et financière systémique en cas de sortie de la Grèce.

Si le « Non » l’emportait dimanche, le scénario le plus probable mènerait à un « Grexit ». En revanche, une victoire du « Oui » assurerait quasiment un accord et un changement de gouvernement. A ce jour, l’ensemble des observateurs s’attendent à une victoire du « Oui ».

1 – Avant-Propos

Pour l’heure, et malgré le non remboursement au FMI des 1,6 Md € (30 juin), la Grèce n’est pas déclarée en défaut de paiement, cet évènement étant considéré comme un arriéré de paiement auprès de l’institution.

Relevons toutefois que la dette grecque vient de nouveau d’être dégradée par l’ensemble des agences de notation au cran précédent celui de défaut (CCC- chez S&P, Caa3 chez Moody’s, CC chez FitchRatings).

En revanche, le non-paiement des sommes dues à la BCE en juillet et en aout (cf. annexe 2) impliquerait la mise en défaut du souverain grec. Ce paiement dépendra de l’obtention d’un accord avec ses créanciers et donc du résultat du référendum de ce dimanche.

2 – Etat des lieux du système bancaire grec

Depuis début février, et la décision de la BCE de fermer l’Eurosystème aux banques grecques, les banques grecques font face à d’importantes difficultés de financement. En effet, face au retrait massif des dépôts (30 mds € depuis le début de l’année en date du mois de mai), la seule source de financement est constituée par l’Emergency Liquidity Assistance[1],le système bancaire étant dans l’incapacité d’émettre des titres sur les marchés financiers.

A plusieurs reprises, la BCE a été amenée à revoir à la hausse le plafond éligible des banques grecques à l’ELA pour se financer. Notons, que les banques grecques, récemment recapitalisées dans le cadre des précédents plans d’aides, sont jugées solvables (niveaux de ratio Core Equity Tiers 1 supérieurs au minimum requis par le régulateur) et qu’il s’agit bien d’une crise de liquidité.

Suite à la décision du gouvernement grec de se retirer des négociations et de soumettre un référendum à sa population et face au risque substantiel de défaut, la BCE a décidé de refuser de relever à nouveau le plafond de l’ELA (actuellement 89 mds €), mais sans pour autant l’annuler (une telle décision aurait provoqué la faillite de tout le système). Dès lors, dans l’incapacité de continuer à se financer, M. Tsipras a annoncé la fermeture des banques grecques (jusqu’au lundi6 juillet, lendemain du vote).

Ainsi, alors que les sondages donnaient le « Non » largement gagnant à l’annonce du référendum, la décision de la BCE suivie de celle du gouvernement grec de fermer les banques a largement rebattu les cartes.

Face aux contraintes opérationnelles quotidiennes pour les grecs(impossibilité de retirer plus de 60€ par jour aux guichets des banques), le « Oui » semble dorénavant gagnant.

3 – Une victoire du « Oui » assurerait un accord et un changement politique en Grèce…

Si le « Oui » venait à l’emporter ce dimanche, la Grèce s’engagerait à accepter la dernière offre présentée par les créanciers. Cette offre pourrait être résumée comme suit :

Par ailleurs, comme annoncé à la télévision nationale par M. Tsipras et confirmé par le ministre Varoufakis, une victoire du « Oui » impliquerait une démission du gouvernement actuel et la mise en place d’un gouvernement transitoire en vue de la tenue de nouvelles élections anticipées.

Un autre scénario, pourrait voir M. Tsipras rester au gouvernement et remodeler sa majorité gouvernementale en faveur de partis plus souples. Dans les deux cas (coalition élargie avec ou sans Syriza), le climat des négociations devrait largement s’apaiser et favoriser un accord, non seulement sur les 7,2 Mds € restant à débourser (en plus des 10,9 Mds € dus par le FESF et qui pourraient être réalloués afin de combler les besoins budgétaires du pays), mais aussi sur une 3ème plan d’aide (à hauteur de 29,7 Mds €).

En revanche, cette nouvelle cure d’austérité aura un impact substantiel sur le niveau d’activité, compte tenu de la hausse de la fiscalité (entreprises et TVA) et des cotisations sur les actifs qui contraindront la demande interne. L’effet récessif de ces mesures pourrait amener le PIB à reculer selon S&P, de 3% en 2015 (contre une prévision de la Commission Européenne de +0,5%). Ceci mettrait donc en péril la trajectoire de la dette publique (180% en 2015 selon la Commission et son scénario « optimiste ») et repousserait, à 2016, l’inversion de la courbe de l’endettement. Selon la Commission Européenne, la dette publique s’élèverait à 118% du PIB en 2030 (scénario hors restructuration de la dette).

4 – …alors que si le « Non » l’emportait, le défaut de la Grèce accompagné d’une sortie de la Zone Euro serait très probable

a. « Worst case scénario » : un « Non » impliquerait une sortie de la Zone Euro

Un scénario de sortie du pays de la Zone Euro aurait des conséquences désastreuses pour le pays, bien plus que pour les partenaires européens qui à priori ne seront que marginalement impactés

Dans l’histoire récente, le cas du défaut argentin fait office de référence et pourrait apporter un éclairage instructif sur l’impact d’une redénomination de la monnaie sur l’économie d’un pays. En 3 ans, le PIB de l’Argentine a chuté de 20%. Pour cause, le gouvernement a fait défaut sur la totalité de sa dette extérieure et le système bancaire a été paralysé et déclaré en faillite. La mise en place d’un contrôle des capitaux a fait suite à une fuite massive des dépôts et le gouvernement se vit dans l’obligation de redénominer les actifs et passifs à taux différents et fortement dévalués. La restructuration du secteur bancaire (fortement endetté en dollars) a fait exploser la dynamique de la dette, celle-ci passant de 63% du PIB à fin 2001 à 135% un an plus tard. Aussi, cette forte dévaluation a fait chuter en conséquence la consommation à travers la baisse de la richesse des ménages (baisse de la valeur des dépôts) et la hausse de l’inflation des produits importés. Enfin l’explosion du taux de pauvreté a débouché sur une crise sociale sans précédent. Si la dévaluation a permis au pays de retrouver un sentier de croissance élevé dès 2003 (il a tout de même fallu attendre 2007 avant de retrouver le niveau de richesse d’avant 2001), via le canal des exportations, c’est essentiellement dû au poids élevé du secteur exportateur dans l’économie ainsi qu’à l’essor du commerce à l’échelle mondiale. Deux éléments dont la Grèce pourrait avoir du mal à tirer les fruits aujourd’hui.

Malgré la probabilité d’un « Grexit », le risque systémique semble toutefois écarté. La situation début 2015 est significativement différente de celle de 2012,et cette évolution tient à plusieurs facteurs :

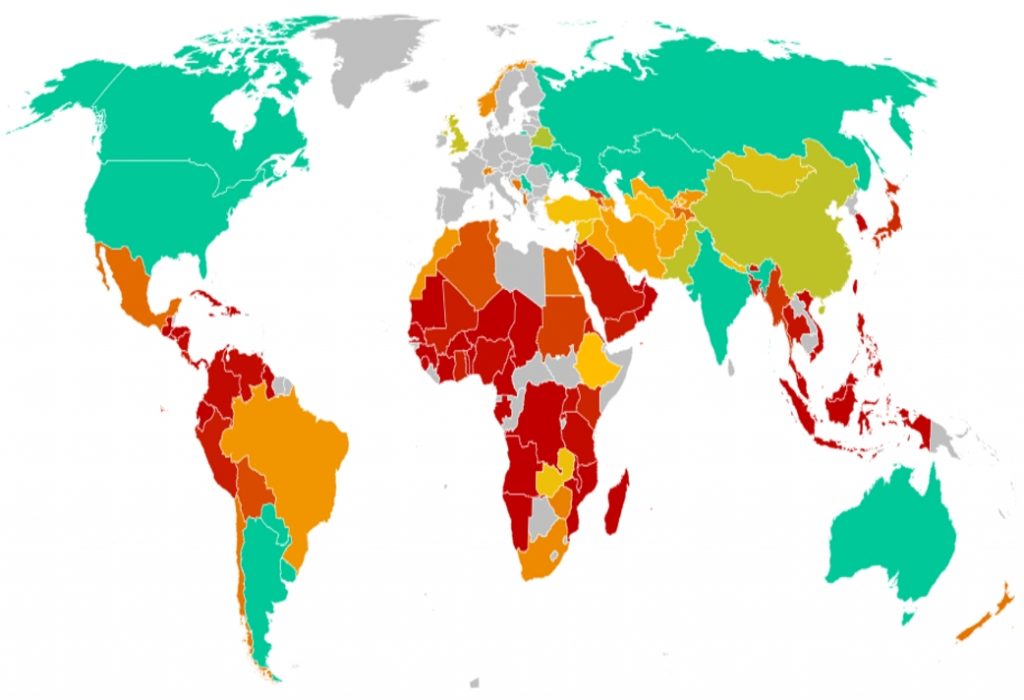

– Ce sont les créanciers publics qui détiennent aujourd’hui la dette grecque (cf. Annexe 3)

– Le poids de la Grèce en Europe reste très faible en atteste sa part dans le PIB de la Zone Euro (i.e. 2%).

– Les « pare-feu » mis en place à l’échelle européenne ont renforcé la capacité de l’Europe à faire face aux crises, à savoir : le Quantitative Easing de la BCE, la validation par la Cour Européenne du programme OMT[2], la sanctuarisation du risque bancaire dans le cadre de l’application de l’Union Bancaire (Mécanisme de Résolution Unique et surtout amélioration de la qualité des bilans bancaires dans le cadre de la Supervision unique).

– La situation économique est nettement meilleure qu’en 2012, en raison notamment de la reprise robuste au Portugal et Espagne, dans le sillage d’une amélioration de l’emploi et du pouvoir d’achat qui renforce la demande domestique alors que les exportations bénéficieront du rebond en Europe. De fait, si le Portugal était dans une conjoncture quasi-similaire que la Grèce en 2012, l’amélioration substantielle de son économie limite la contagion.

L’ensemble de ces facteurs expliquent pourquoi les investisseurs s’alarment moins qu’en 2012, en atteste les niveaux des spreads de taux et des CDS qui restent bien moins tendus qu’en 2012. Les marchés ne croient donc pas au risque de contagion en cas de sortie de la Grèce.

En revanche, sans provoquer une crise d’ordre systémique, différents canaux de transmission subsistent et pourraient impacter les marchés :

– des tensions sur les taux souverains des pays jugés fragiles (i.e. Portugal, Italie, Espagne) pourraient avoir lieu. Barclays l’estime à une hausse de 200pb (contre une hausse de l’ordre de 400-500pb en 2012). A ce titre, notons que le QE de la BCE pourrait être modulé et accru afin de faire face à toute évolution marquée des taux.

– certains pays seraient directement mis à contribution compte tenu de leur exposition directe (Greek Loan Facility) et indirecte (via le FESF et la BCE) à la dette souveraine hellénique. Il s’agit notamment de l’Allemagne (61 Mds €, soit 2,1 % de son PIB), de la France (46 Mds €, soit 2,1 % de son PIB) et de l’Italie (40 Mds €, soit 2,5 % de son PIB). Une étude de Natixis estime à 2,5 points de PIB la hausse de la dette en Europe liée à la faillite de l’Etat grec.

– si les banques ont largement réduit leurs expositions aux actifs grecs, aussi bien souverains que privés, elles se sont « gavées » d’actifs souverains domestiques ces dernières années. En Italie, au Portugal ou en Espagne, la dette publique domestique représente désormais entre 6 et 10 % de l’actif total des banques. Toutefois, dans le portefeuille d’actifs souverains des banques, la Grèce ne représente qu’une part très faible, voire dans la plupart des cas, nulle. De fait, la faillite de la Grèce aurait un impact direct très marginal sur la qualité de l’actif des banques. En revanche, la contagion sur le niveau des spreads des autres pays de la Zone Euro pourrait impliquer de nouvelles tensions sur le secteur financier.

– il existe un véritable risque sur le plan politique dans la Zone Euro, lié au calendrier des élections législatives à venir en Europe (Espagne et Portugal). Les tensions entre l’Europe et la Grèce pourraient faire le jeu des partis « anti-européens » et « anti-austérité ». A ce titre, la victoire de Podemos, aux élections municipales du mois demai, laisse envisager une victoire aux législatives de septembre, ce qui pourrait accroitre le risque de contagion sur ce pays.

– enfin, une baisse de l’Euro et des marchés actions, de l’ordre de 5 à 10%, est envisagée selon Axa IM.

b. « Fluctuat Nec Mergitur » : un accord en faveur de Syriza, quoique peu probable, pourrait intervenir en cas de « Non »

En sortant renforcé par une victoire du « Non », M. Tsipras pourra retourner à la table des négociations en faisant valoir le poids politique dans les négociations. Ses plus grandes revendications portent sur trois points :

– Reprofiler la dette publique au travers d’un accroissement des maturités ou d’une décote.

– Ne pas toucher au niveau des retraites (notamment l’EKAS)

– Revoir le niveau de salaire minimum

C’est pourquoi, la Grèce pourrait tenter d’obtenir des concessions de la part des créanciers sur ces 3 points, quoique la position de l’Allemagne, la Finlande et les pays Baltes semble non flexible. Parvenir à un accord en cas de « Non » parait donc peu probable.

Notes:

[1] Afin d’assurer la continuité du financement des banques, celles-ci se tournent depuis février vers la Banque de Grèce via le système « Emergency Liquidity Assistance » (ELA). Toutefois, si les règles relatives aux collatéraux sont définies par la Banque Centrale elle-même (elle accepte donc les titres souverains grecs), il y a une nette différence entre les taux proposés par la BCE (0,05%) et ceux de l’ELA (1,95%). Hors crédits et dépôts interbancaires et financements Eurosystème, le ratio agrégé crédits / dépôts a augmenté sensiblement de 129% à 155% entre décembre 2014 et avril 2015, traduisant des besoins de financement croissants.

[2] Outright Monetary Transaction : programme de rachat d’obligations souveraines de la Zone Euro conditionné à la mise en place de réformes structurelles