- Le Mécanisme d’ajustement carbone aux frontières (MACF) a été lancé en octobre 2023 en Union Européenne (UE) et entrera pleinement en vigueur en 2026. Si le MACF permet inéluctablement de traiter le problème de « fuites de carbone », plusieurs études démontrent qu’il ne résout qu’imparfaitement les problèmes de perte de compétitivité à l’export et pourrait même générer des externalités indésirables.

- Un précédent article a permis de constater que malgré la tarification carbone du MACF, certains pays de l’UE auraient un intérêt à augmenter leurs importations, hors UE, de produits concernés par ce mécanisme. Ce troisième article examine le potentiel des pays hors Union Européenne qui semblent avoir une carte à jouer pour répondre à une potentielle hausse de la demande émanant de l’UE.

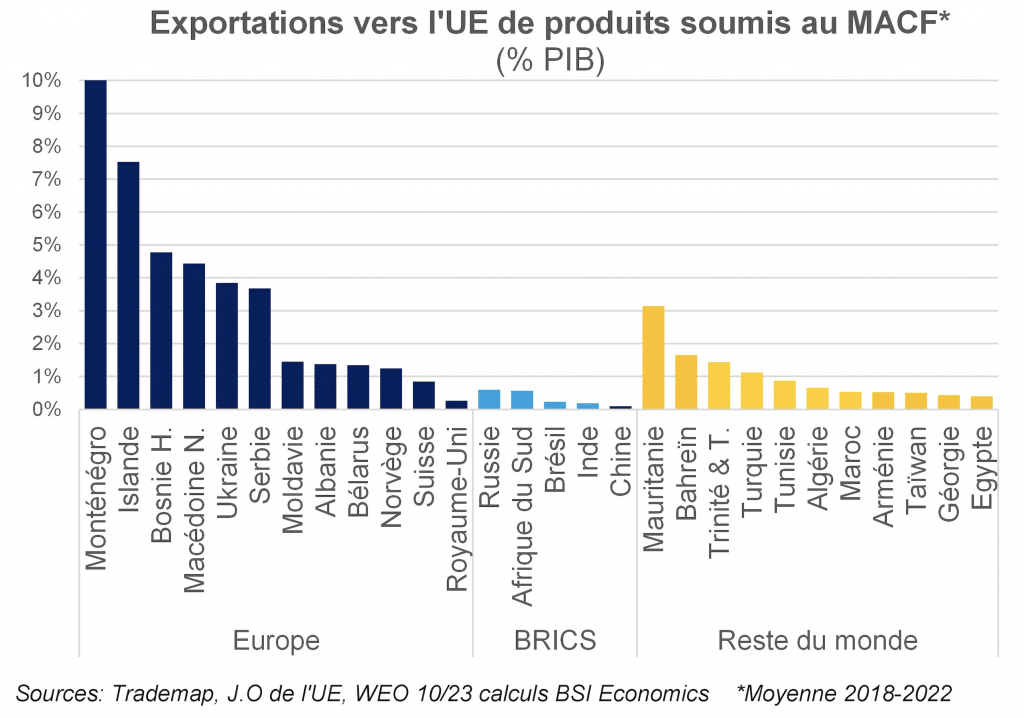

- Les exportations de produits soumis à MACF vers l’UE des autres pays européens représentent un pourcentage plus élevé de leur PIB que celles des pays du reste du monde. C’est particulièrement le cas au Monténégro et en Islande, deux pays qui pourraient tirer un avantage de la hausse de la demande des pays de l’UE.

- En raisonnant en termes de parts de marché et de captation potentielle de l’augmentation demande de l’UE, les principaux « gagnants » seraient la Russie, le Royaume-Uni, la Chine, la Norvège, la Turquie et le Brésil.

- Une intensité carbone faible des exportations vers l’UE offrirait un avantage comparatif à plusieurs pays selon le type de produits exportés. Turquie, Brésil, Royaume-Uni et Etats-Unis sont les pays qui exportent généralement des volumes importants de biens vers l’UE avec une intensité carbone relativement plus faible.

Depuis octobre 2023, l’Union européenne (UE) s’est dotée d’un nouvel outil dans sa quête de décarbonation : le Mécanisme d’Ajustement Carbone aux Frontières (MACF). L’adoption de cette règlementation, qui entrera pleinement en vigueur en 2026, vient compléter les précédentes dispositions prises par l’UE[1], à l’instar de l’intronisation d’un marché carboneet de la fin progressive des permis gratuits à polluer, dans l’objectif de lutter contre les « fuites de carbone [2] ».

Deux premiers articles, publiés sur le site de BSI Economics (1 & 2), se sont concentré sur les potentiels « gagnants » et « perdants » du MACF au sein de l’UE. Un des constats dégagés par ces analyses est que certains des pays « gagnants » auraient intérêt, dans certains cas spécifiques, à substituer leurs importations européennes de biens carbonés par des importations hors UE. En partant de ce postulat, la demande de biens adressée aux pays hors UE devrait mécaniquement croître, ce qui offre des opportunités à l’export pour des pays hors de frontières de l’UE.

Ce troisième et dernier article de cette série sur le MACF propose de se pencher sur le cas de ces pays et d’observer si certains se démarquent, sur quels produits et avec quels atouts d’un point de vue climatique.

Qui sont les principaux fournisseurs de produits soumis au MACF hors de l’Union Européenne ?

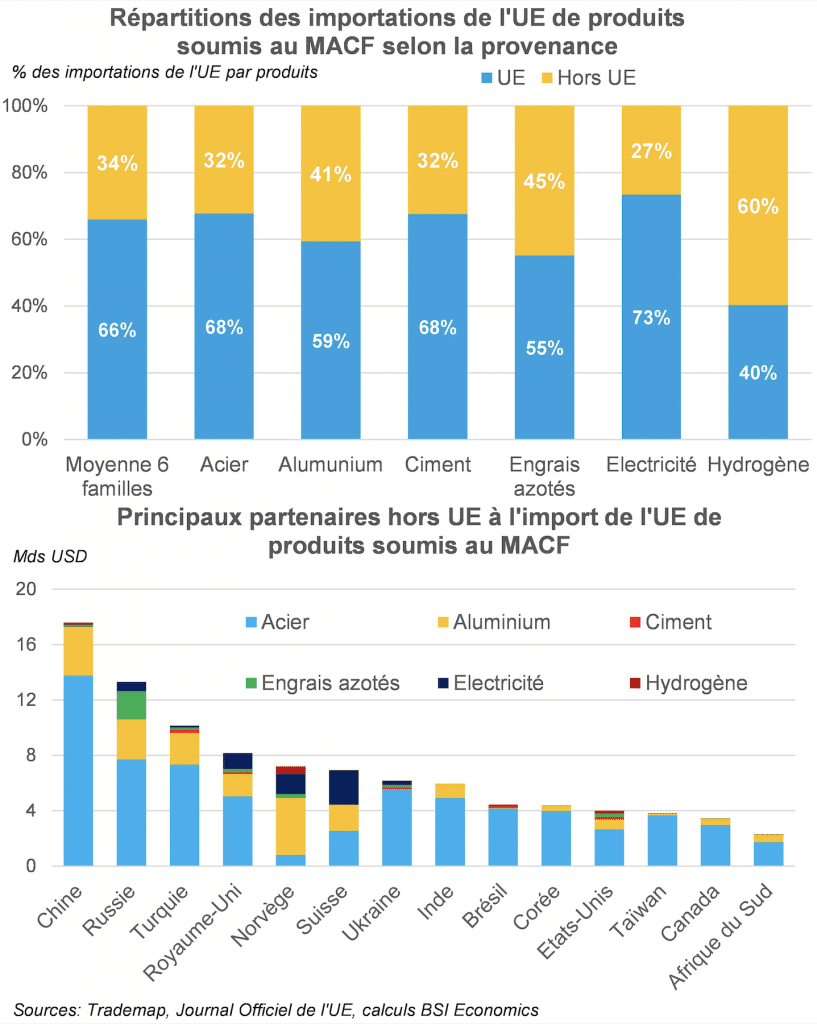

Les produits concernés par le MACF[3] sont majoritairement importés au sein de l’UE : 66 % en moyenne, sur la période 2018-2022). S’il existe une certaine hétérogénéité par produits (cf. graphique ci-dessous), un seul se distingue : l’hydrogène, qui est majoritairement importé hors des frontières de l’UE (à hauteur de 60 %).

Parmi les pays qui exportent ces produits à destination de l’Union Européenne, sans grande surprise, la Chine est le premier pourvoyeur les produits soumis au MACF (cf. graphique ci-dessus). 98 % des importations de produits chinois soumis au MACF concernent l’acier et l’aluminium. En dehors de la Norvège, les principaux fournisseurs de produits soumis au MACF exportent en majorité des biens métallurgiques, surtout de l’acier. C’est particulièrement le cas au sein des économies émergentes (Turquie, Ukraine, Inde, Brésil, Afrique du Sud). Les cas des pays européens n’appartenant pas à l’UE (Royaume-Uni, Norvège et Suisse) permettent d’observer que contrairement aux autres pays dans le monde, ils exportent une part non négligeable d’énergie, que cela soit de l’électricité ou de l’hydrogène. La Russie se distingue également pour ses exportations d’engrais azotés (15,3 % de ses exportations de produits soumis au MACF vers l’UE).

Qui sont les potentiels gagnants du MACF parmi les pays hors UE ?

Pour identifier les potentiels « gagnants » du MACF parmi les pays hors Union Européenne, trois critères sont utilisés ici :

- La part dans le PIB des exportations vers l’UE de produits soumis au MACF. Plus cette part est importante, plus un pays tire un gain élevé d’une hausse de la demande de l’UE pour ces produits, qu’elle que soit ses autres paramètres.

- Les parts de marché des pays qui exportent vers l’Union Européenne des produits soumis au MACF. Les pays avec des parts de marché les plus élevées disposent en principe d’une position du marché plus favorable pour répondre à une hausse de la demande l’UE. Ils peuvent alors s’appuyer sur leur compétitivité pour tenter de grapiller des parts de marché à leurs concurrents de l’UE.

- L’intensité carbone des exportations vers l’UE pour les catégories de produits soumis au MACF. Les pays « gagnants » au sein de l’UE, qui ont un intérêt à s’approvisionner en dehors des frontières de l’Union, ne pourront pleinement s’affranchir du coût total du MACF en important hors UE. Ils auront donc intérêt à se fournir auprès de pays dont l’intensité carbone de leurs produits est la moins élevée. Dès lors, les pays avec une faible intensité carbone de leurs produits semblent disposer d’un avantage supplémentaire en cas d’augmentation de la demande de certains pays de l’UE.

1er critère –Exportations en % du PIB

Au vu de leur proximité géographique avec l’UE, les pays d’Europe sont ceux pour qui les exportations vers l’UE de produits soumis au MACF sont les plus élevées en % de leur PIB (cf. graphique ci-dessous). Le Royaume-Uni, la Norvège et la Suisse ont beau être les premiers partenaires de l’UE sur ces produits (cf. partie précédente), la taille de leur PIB fait que le ratio observé est faible (respectivement 0,3 %, 1,2 % et 0,8 %). Les pays avec les ratios le plus important sont le Monténégro (10,2 %, pour ses exportations l’électricité) et l’Islande (7,5 %, exclusivement pour l’aluminium) et apparaissent comme les principaux « gagnants » en Europe sur ce critère.

Dans le reste du monde, la part des exportations dans le PIB a tendance à être plus modérée, surtout chez les BRICS, en raison du montant négligeable comparé à la taille de leur PIB. Seuls quatre pays ont un ratio supérieur à 1 % : Turquie, Trinité et Tobago, Bahreïn et Mauritanie, ce dernier pays se détachant avec un ratio de 3,1 % grâce à ses exportations d’acier.

2nd critère – Parts de marché à l’export

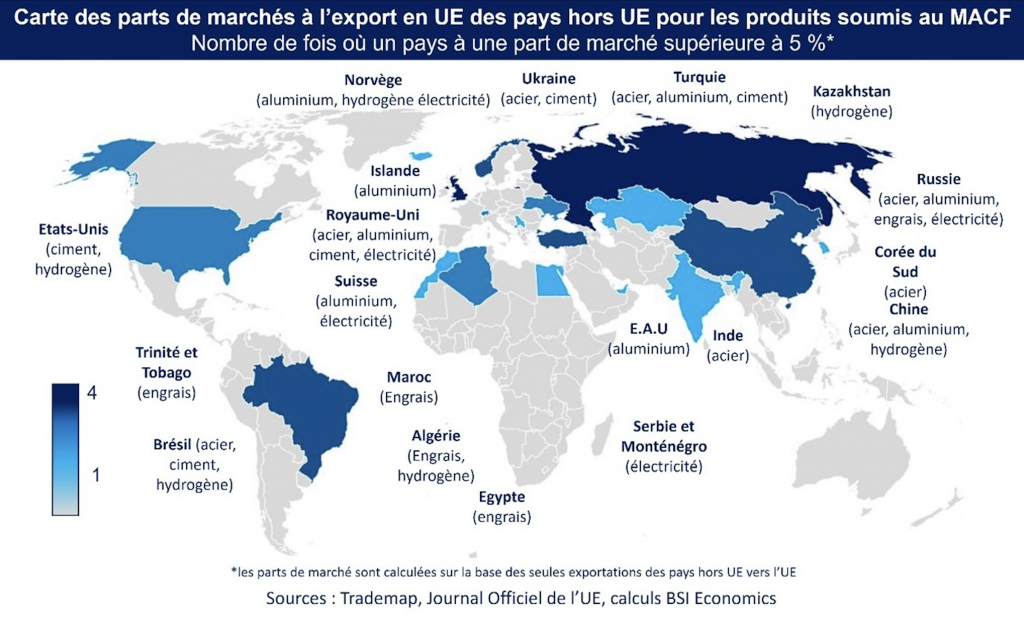

Les parts de marché à l’export par produits des pays hors UE dépassent rarement les 6 %, à quelques exceptions près (19,4 % pour la Norvège dans l’hydrogène et 12 % pour la Russie avec les engrais). Dès lors, la présente analyse se réduit aux parts de marché sans comptabiliser celles des pays de l’UE, ce qui permet de mieux rendre compte de la concurrence entre les économies hors UE. La carte ci-dessous illustre ces comparaisons, où seuls les pays avec une part de marché significative (supérieure à 5 %) apparaissent. Plus un pays apparait en bleu foncé, plus il enregistre un nombre de parts de marché significative parmi les 6 catégories de produits soumis au MACF (cf. note de bas de page numéro 3).

Les grands « gagnants » semblent être la Russie et le Royaume-Uni, avec 4 catégories de produits pour lesquels ils enregistrent une part de marché significative. La Russie affiche des performances robustes pour les engrais et l’aluminium (respectivement 26,8 % et 10,1 % de parts de marché à l’export) et le Royaume-Uni pour le ciment (12,8 %). Chine, Norvège, Turquie et Brésil ont des parts significatives pour 3 produits. Par catégorie de produit, la Chine apparait comme le principal « gagnant » pour l’acier (17,7 %) et l’aluminium (12,2 %), produit pour lequel la Norvège occupe la première place (14,2 %). Pour le ciment, la Turquie et les Etats-Unis disposent des plus fortes parts de marché (respectivement 19,8 % et 15 %), les pays d’Afrique du Nord tirent leur épingle du jeu pour les exportations d’engrais (surtout l’Algérie et l’Egypte) tandis que les produits énergétiques voient la dominance des pays d’Europe (Suisse pour l’électricité et Norvège pour l’hydrogène).

3eme critère – Intensité carbone des exportations

Les objectifs de réduction des gaz à effet de serre et des émissions carbones n’est pas propre à l’Europe et s’inscrit dans une logique globale. Certains pays ont déjà mis en place un marché carboneet il semble cohérent que d’autres pays suivent le pas. Il apparait comme logique que l’intensité carbone des produits prennent une part de plus en plus conséquente dans des critères de compétitivité hors coût des produits échangés. A partir de ce constat général et au vu des enjeux posés par le MACF, les pays exportateurs de produits les moins intenses en carbone ont une carte à jouer pour répondre à la demande européenne.

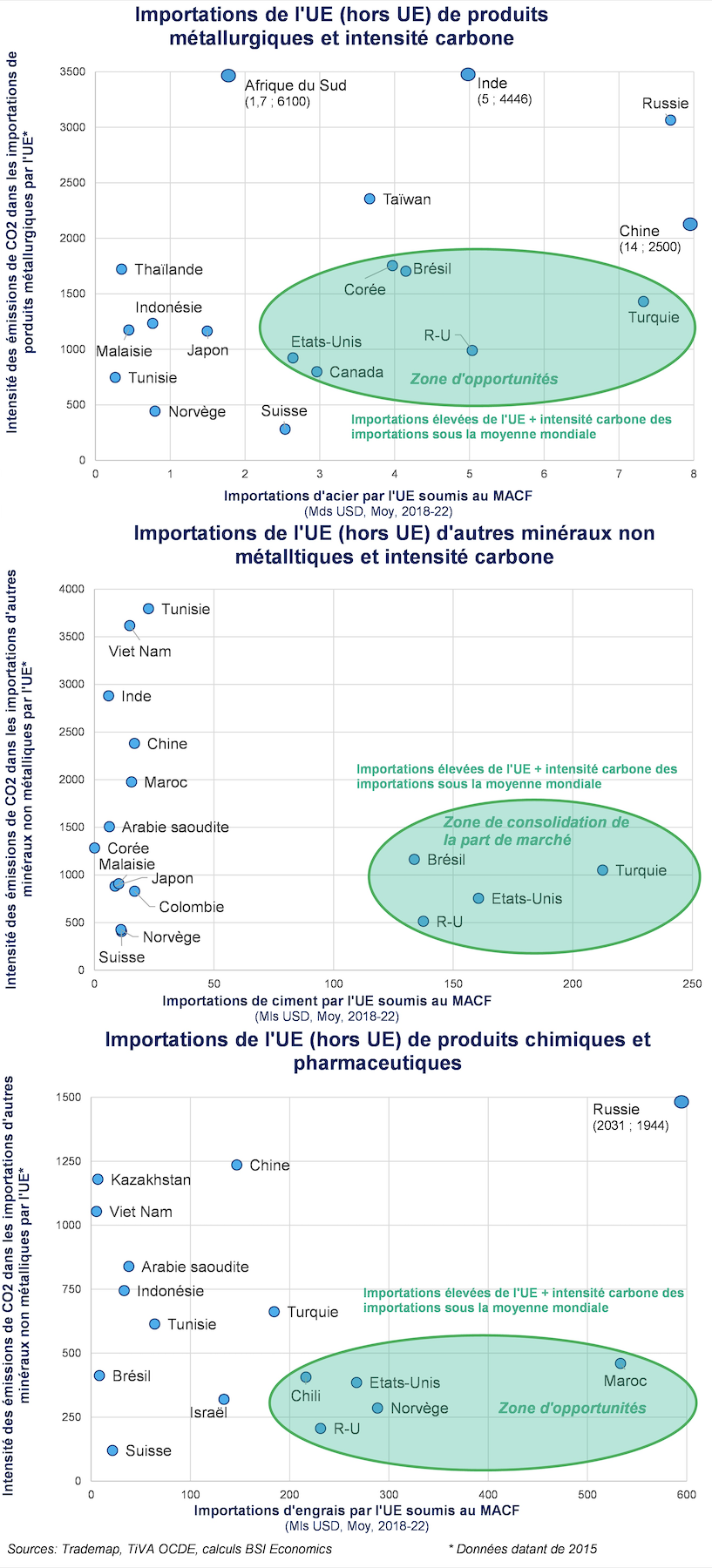

L’exploitation de la base TiVA de l’OCDE offre la possibilité de hiérarchiser les pays selon l’intensité carbone par grande catégorie de produits importés par l’UE. En recoupant cette information avec le volume d’importations de l’UE pour ces catégories de produits par pays, il est possible d’identifier les pays présentant le meilleur potentiel. Les trois graphiques ci-dessous proposent d’observer visuellement le positionnement respectif des pays pour les produits métallurgiques (pour l’acier et l’aluminium), les autres produits minéraux non métalliques (pour le ciment) et les produits chimiques et pharmaceutiques (pour les engrais azotés), où les zones vertes regroupent les pays à fort potentiel :

- Produits métallurgiques : malgré des volumes exportés importants vers l’UE, la Russie et la Chine pourraient bien perdre des parts de marché en raison d’une intensité carbone très élevée de leurs exportations vers l’UE à ce stade. Cependant, cela ne prend pas en compte le cas où ces pays n’exportent plus directement en Europe mais indirectement via des pays présentant à la base une meilleure intensité carbone. Dans ce cas de figure, le tracé et la transparence dans les procédures de déclaration est clé pour favoriser une concurrence efficace sur la base de l’intensité carbone des produits. La Turquie apparait comme un « gagnant » potentiel, combinant exportations élevées et intensité carbone relativement réduite. Les volumes exportés pour les Etats-Unis, le Canada et le Royaume-Uni sont certes moins élevés mais ils bénéficient d’une intensité carbone encore inférieure à la Turquie. Dans une moindre mesure la Corée du Sud et le Brésil présentent également un potentiel.

- Autres produits minéraux non métalliques : quatre pays disposent de parts de marchés relativement significatives par rapport à leurs concurrents. Ces mêmes quatre pays disposent par ailleurs d’une intensité carbone de leurs exportations vers l’UE parmi les plus faibles : Turquie, Etats-Unis, Royaume-Uni et Brésil. Au vu de ces résultats, et des faibles montants exportés par des pays avec une intensité carbone plus faible (Suisse, Norvège par exemple), ils devraient consolider leurs parts de marché en cas de hausse de la demande de l’UE.

- Produits chimiques et pharmaceutiques : la position dominante de la Russie pour adresser le marché européen pourrait à termes être remise en question par l’intensité carbone très élevée de ses exportations. Si quatre pays présentent un potentiel (Norvège, Etats-Unis, Chili, Royaume-Uni) avec une faible intensité carbone de leurs exportations, un cinquième pays se démarque : le Maroc. Cependant, au vu des résultats du pays au 2e critère (part de marché à l’export de seulement 3,2 % pour les engrais azotés), cette bonne performance est à relativiser, intégrant une gamme de produit chimique plus importante que les seuls engrais azotés.

Si la création du MACF doit être saluée au vu de son ambition de préserver la compétitivité des industries européennes pour les accompagner sur le chemin de la décarbonation, sa configuration actuelle peut susciter de nombreuses interrogations et critiques.

Il semble néanmoins un peu tôt pour tirer des conclusions sur l’impact du mécanisme, qui sera probablement amené à être révisé d’ici 2025 (probablement étendu au verre et céramique), ce qui occasionnera probablement d’autres « gagnants » et/ou « perdants », tant au sein de l’Union européenne qu’en dehors. Par ailleurs certains effets dépendront notamment d’autres aspects non moins importants comme la fin progressive de la politique de quotas gratuits, des plans d’aides pour accompagner la décarbonation des industries ou encore la trajectoire du prix du carbone.

[1]zPour plus d’informations à ce sujet, consulter les éléments relatifs à l’évolution de la directive SEQE.

[2]Ce phénomène de fuites consiste à délocaliser les industries les plus émettrices de gaz à effet de serre hors de l’UE pour que ces industries n’aient pas à supporter les coûts liés aux nouvelles normes environnementales.

[3] Pour rappel : acier, aluminium, engrais azotés, ciment, électricité, hydrogène, cf. précédent article.