Berg, F., Koelbel, J.F. and Rigobon, R., 2022. Aggregate confusion: The divergence of ESG ratings. Review of Finance, 26(6), pp.1315-1344.

Résumé :

- Les notations ESG revêtent une importance croissante pour les entreprises et les institutions financières, car elles fournissent un cadre compréhensible pour évaluer et intégrer la durabilité dans la prise de décision.

- Cependant, il existe des divergences significatives dans les approches utilisées par les différentes agences de notation, conduisant à des notations ou scores fortement divergent(e)s d’une agence à l’autre.

- Berg, Koelbel et Rigobon identifient les causes de ces divergences et proposent des recommandations, notamment à l’aune de la réglementation financière en développement sur ce sujet. La Commission européenne a engagé des actions relativement significatives afin de progresser vers davantage de transparence sur ces notations.

Eléments introductifs

Les facteurs ESG (Environnement, Social, Gouvernance) sont devenus des éléments de plus en plus influents dans le domaine de l’investissement durable et de la prise de décision en entreprise[1]. Dans leur article intitulé « Aggregate Confusion : the Divergence of ESG Ratings », Berg, Koelbel et Rigobon (2022)remarquent que de nombreux investisseurs institutionnels attendent des entreprises qu’elles gèrent les enjeux ESG (Krueger et al., 2020) et surveillent les performances ESG de leurs titres (Dyck et al., 2019). Les notations ESG guident ainsi les décisions d’investissement et influencent le comportement des entreprises (Stackpole, 2023 ; ESMA, 2021). Elles fournissent aux investisseurs des informations sur les pratiques de durabilité d’une entreprise et les aident à aligner leurs investissements sur leurs valeurs et leurs objectifs de long terme. De plus, elles jouent un rôle essentiel dans la promotion de la transparence et de la responsabilité, incitant les entreprises à améliorer leurs performances ESG afin de répondre aux attentes évolutives des parties prenantes.

Les notations ESG ont ainsi suscité un intérêt croissant et conduit à une littérature académique dédiée. Leurs limites sont en effet sujettes à de nombreux débats techniques et de nature réglementaire (Boffo and Patalano, 2020 ; Harvard Business Review, 2020 ; Posner, 2022). Dans ce contexte, les auteurs identifient une limite structurelle à ces notations : celles-ci divergent sensiblement d’une agence de notation à l’autre, alors qu’elles résultent d’analyses portant sur les mêmes entreprises. Dans ce travail, Berg, Koelbel, et Rigobon identifient les raisons de ces divergences (portée, mesure et pondération des attributs), et fournissent notamment une série de recommandations à l’attention des régulateurs. Le cadre réglementaire a certes évolué ces dernières années afin d’améliorer la divulgation des facteurs ESG. A titre d’exemple, l’Union européenne (UE) a adopté des réglementations telles que la Taxonomie, la Sustainable Finance Disclosure Regulation, et la Corporate Sustainability Reporting Directive, contribuant à des degrés divers à favoriser la transparence et la comparabilité des notations ESG, à normaliser les indicateurs et ainsi à renforcer leur rôle. En revanche, les auteurs vont plus loin, proposant l’harmonisation de la divulgation ESG et l’établissement d’une « taxonomie » commune. Pour les auteurs, exiger des agences de notations et des entreprises de cartographier leurs données ESG selon une taxonomie commune simplifierait les comparaisons, stimulerait la concurrence et améliorerait la comparabilité des notations ESG.

Les notations ESG : la quantification subjective de la durabilité

La question des limites des notations ESG a suscité l’intérêt d’un large éventail d’acteurs depuis sa conception, mais cette préoccupation s’est intensifiée récemment, en raison de la popularité croissante des notations ESG, ainsi que l’évolution du contexte réglementaire dans l’UE, au Royaume-Uni et aux Etats-Unis[2]. Les chercheurs ont porté un intérêt particulier à explorer les limites de ces approches, contribuant à l’émergence d’une littérature scientifique dédiée.

Rappelons que la communauté académique s’est déjà intéressée à la relation entre la performance durable et financière, obligeant à une quantification. Trois méta-études[3] essentielles sont à relever :

- Orlitzsky et al. (2003), qui identifient 30 mesures différentes de la performance durable dans 52 études académiques sous-jacentes ;

- Margolis et al. (2009), identifiant plus de 100 mesures dans 182 études académiques sous-jacentes ;

- Friede, Busch and Bassen (2015), explorant 26 concepts différents pour mesurer la durabilité d’une entreprise au travers de 40 méta-études sur le sujet, portant elles-mêmes sur 3718 études académiques sous-jacentes ;

À la suite de ces travaux, le manque de cadre méthodologique commun pour définir la performance durable d’une entreprise a intrigué la communauté académique, donnant naissance à d’autres travaux importants sur le sujet, orientés plus spécifiquement sur les notations ESG conceptualisées par les agences de notation.

Cette littérature met en avant des incohérences dans les données et les mesures ESG et leur communication par les entreprises (Kotsantonis and Serafeim, 2019). Elle identifie un manque de consensus dans la définition des caractéristiques, des attributs et des normes liés à l’ESG, pouvant conduire certaines agences à avoir des opinions opposées sur les mêmes entreprises évaluées (Billio et al., 2021). Christensen, Serafeim et Sikochi (2022) identifient également qu’une divulgation d’informations ESG plus importante conduit en réalité à une plus grande divergence des notations ESG.

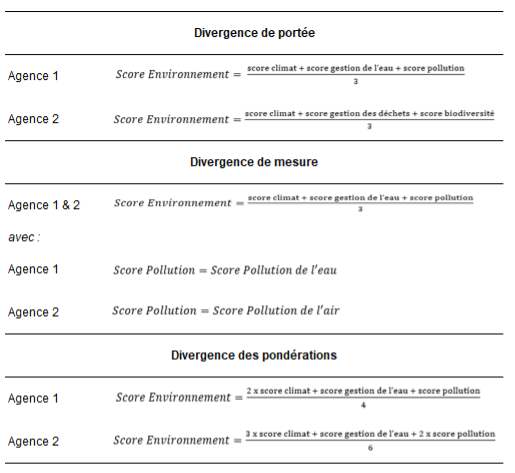

Dans ce contexte, Berg, Koelbel et Rigobon (2022) en identifient spécifiquement les causes:

- Divergence de portée : les notations sont basées sur des ensembles d’attributs différents.

- Divergence de mesure : les agences de notation utilisent des indicateurs différents pour évaluer le même attribut.

- Divergence des pondérations : les agences de notation accordent des poids différents aux attributs dans la notation finale.

Une explication schématique de ces différentes causes de divergence est disponible en figure 1.

Ce travail est d’autant plus intéressant qu’il contient également des recommandations spécifiques aux régulateurs afin d’apporter des solutions à ce problème fondamental de divergence des notations ESG. Les auteurs soulignent les avantages potentiels que pourrait avoir une harmonisation de la divulgation ESG afin de fournir une base de données fiable de notations ESG, ainsi que l’établissement d’une « taxonomie » commune des facteurs ESG afin de faciliter la comparaison et la confrontation des notations. Une recommandation qui fait notamment écho aux avancées réglementaires dans l’UE.

Le rôle essentiel du régulateur face à la problématique de divergence des notations ESG

Les avancées réglementaires suscitées ont été particulièrement clefs dans l’UE, qui reconnaît l’importance des informations ESG dans la prise de décision d’investissement et veille à ce que les entreprises fournissent des données complètes et normalisées sur leurs performances ESG[4].

En Juin 2023, la Commission européenne a notamment inclut dans son nouveau paquet finance durable une proposition de réglementation portant spécifiquement sur le sujet de la transparence des méthodologies de notation ESG des agences de notations[5].

En accord avec les recommandations du travail de Berg, Koelbel et Rigobon (2022), l’impact des réglementations européennes citées en introduction sur les notations ESG est double :

- Elles contribuent à la normalisation et à l’harmonisation des indicateurs ESG, contribuant à réduire les divergences entre les agences de notation. En fournissant des lignes directrices plus claires et des exigences de communication, la Commission européenne vise à renforcer la cohérence et la fiabilité des notations ESG, facilitant ainsi des décisions d’investissement plus éclairées.

- Elles répondent aux attentes des investisseurs qui recherchent des informations ESG transparentes et fiables. Les investisseurs s’appuient de plus en plus sur ces notations comme élément crucial de leur processus de décision. Les développements réglementaires dans le domaine renforcent l’importance des facteurs ESG dans les stratégies d’investissement et fournissent un cadre garantissant que les notations ESG répondent à ces besoins.

Conclusion

Au travers de la création de notations ESG, les agences de notation proposent une partie de la solution à la problématique du manque d’approche et de mesures communes de la durabilité des entreprises. Les résultats de Berg, Koelbel et Rigobon suggèrent qu’il existe encore des limites à cette solution, et proposent des recommandations réglementaires. Bien qu’il demeure encore trop tôt pour savoir si les efforts de la Commission vont mener à la constitution d’une approche normée de la durabilité à travers un cadre d’évaluation commun des facteurs ESG, la proposition de réglementation récente de la Commission pour imposer la transparence dans les notations ESG démontre l’intérêt du régulateur pour s’attaquer à cette problématique. Par ailleurs, le travail des auteurs, et la littérature académique dans laquelle celui-ci s’inscrit, participe à mieux identifier les limites des notations ESG et ainsi pouvoir améliorer leur pertinence dans un contexte où celles-ci jouent un rôle prépondérant.

[1]Des investisseurs représentant plus de 120 000 milliards de dollars d’actifs au total ont signé un engagement à intégrer les informations ESG dans leurs décisions d’investissement (PRI, 2022).

[2]Notamment au travers des avancées de la réglementation dite « Sustainability Disclosure Requirements (SDR) » au Royaume-Uni et sur le reporting climatique et ESG par la SECaux Etats-Unis.

[3]Une méta-étude est une analyse qui synthétise les résultats de multiples études sur un sujet donné pour en tirer des conclusions globales et fiables. Elle permet de regrouper les données de plusieurs recherches et offre une vue d’ensemble plus complète sur un domaine spécifique.