DISCLAIMER: la personne s’exprime à titre personnel et ne représente aucunement l’institution qui l’emploie.

Le hold-up parfait qu’on ne vous a jamais raconté : produits dérivés « Repo » et droit des faillites

Résumé :

– Les modifications du droit des faillites en lien avec les transactions financières dites « Repo » (pension livrée) ont créé un phénomène de « hold-up » : même les créanciers bénéficiant en principe du degré de séniorité le plus élevé deviennent vulnérables au risque de défaut !

– Passées inaperçues pour la plupart des investisseurs non-institutionnels, de telles évolutions ont été à l’origine à la fois d’une plus grande vulnérabilité du système financier avant 2008 mais aussi d’un renforcement des phénomènes de contagion aux premières heures de la crise.

– Au minimum, toute réforme du Repo doit à la fois clarifier les droits de propriété de ces produits dérivés mais surtout mettre en place une plus grande transparence de leur usage.

« Le manque de transparence des marchés du Repo et prêts collatéralisés rend difficile toute identification des droits de propriété (qui détient quoi ?) et tout suivit de la concentration des risques de même que l’identification des contreparties (qui est exposé à qui ?). »

Commission Européenne, 4 septembre 2013.

L’évolution du statut légal des pensions livrées ou transactions financières dite « Repo », passée inaperçue, a crée un phénomène de « hold-up » ; d’une part les créanciers bénéficiant en principe du degré de séniorité le plus élevé ont vu, sans le savoir, leur vulnérabilité augmenter en cas de faillite. D’autre part, la super-garantie offerte par le Repo au détriment des créanciers et sa souplesse d’utilisation sur le plan comptablea généré une plus grande instabilité en 2008, à l’instar de l’usage qu’en a fait la banque Lehman Brothers, avec à la fois une plus grande vulnérabilité du système financier mais aussi un renforcement des phénomènes de contagion. Dès lors le développement de l’usage du Repo s’est effectué non seulement au détriment des créanciers(phénomène de « jump in the queue ») en cas de faillite, mais aussi indirectement au détriment de l’ensemble des participants au marché via un effet de deuxième tour. Le « hold-up » parfait.

Dans ces conditions, le manque de transparence concernant le droit de propriété des produits dérivés de type Repo a décidé la Commission Européenne à initier une réforme, après 2014, du droit de propriété des actifs collatéralisés.

Qu’est-ce qu’un Repo?

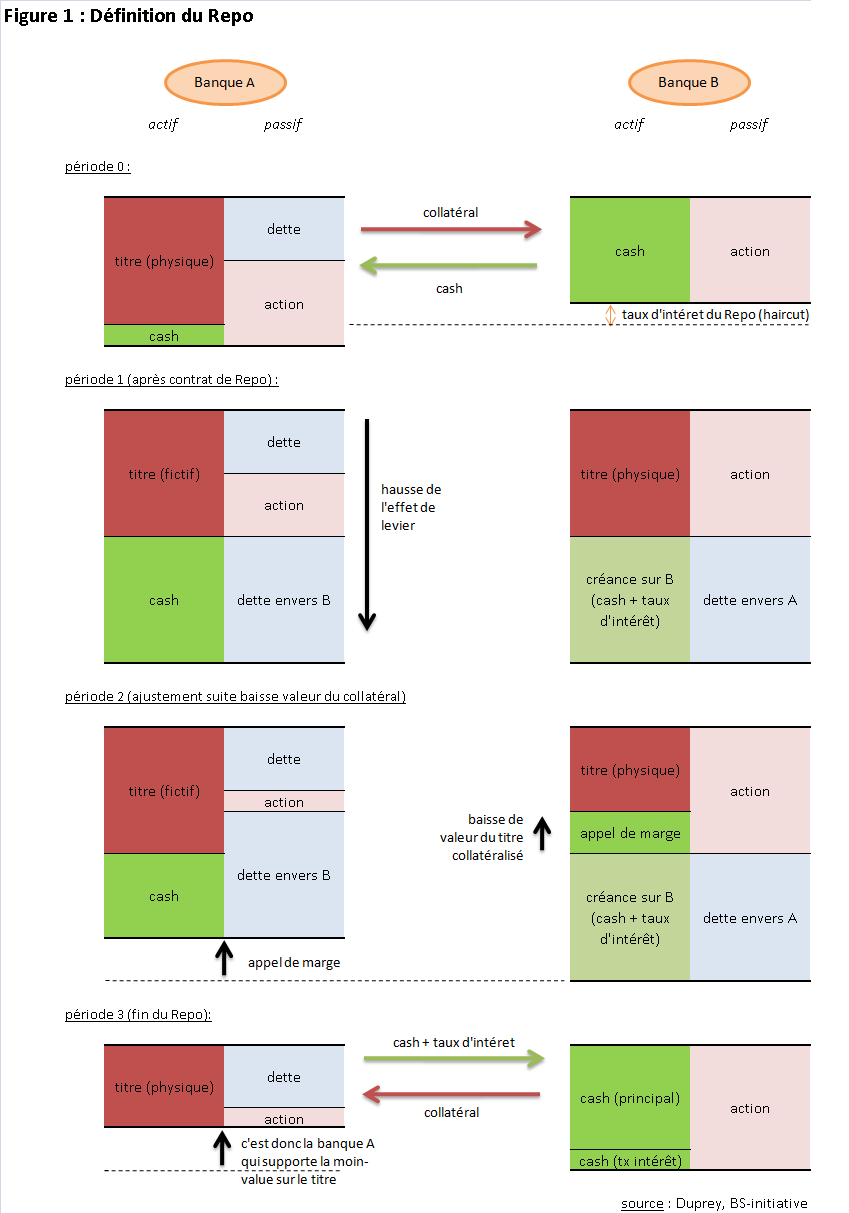

Un Repo (“repurchase agreement” ou pension livrée) entre deux parties est un contrat correspondant à une cession d’un actif suivie d’un rachat au terme de l’opération à un prix déterminé à l’avance. Un tel contrat peut se décomposer en trois étapes (cf Figure 1) :

1- vente (cf Figure 1, période 0 à 1): une institution A cède un titre à une institution B pour obtenir la valeur correspondante en cash diminuée d’un « haircut » ; ce taux reflète à la fois (i) le taux d’intérêt correspondant à la fourniture de liquidités et (ii) la prime de risque associée à la possible fluctuation du prix de l’actif cédé en échange et servant ainsi de collatéral;

2- réajustement (cf Figure 1, période 2): en fonction de l’évolution de la valeur de marché de l’actif désormais détenu par l’institution B, les conditions du contrat sont réévaluées afin de s’assurer que la valeur de l’actif échangé est toujours supérieure au montant du prêt initial ; ainsi des appels de marge sont effectués via, par exemple, le transfert additionnels de cash de A vers B ;

3- rachat (cf Figure 1, période 3): au terme du contrat, l’institution A doit rembourser sa dette en numéraire vis-à-vis de l’institution B qui doit en échange rendre les actifs associés, le prix ayant de facto été réajusté de manière continue en fonction des appels de marge.

Le principal avantage pour l’emprunteur de cash/vendeur de titre réside dans le transfert temporaire (typiquement quelques jours/semaines) de liquidités précédemment inutilisées par B. Par ailleurs, le préteur de cash/acheteur de titre (banque B) ne devient pas pour autant illiquide : le collatéral ainsi reçu peut toujours être revendu en échange de cash dans un autre contrat Repo, à charge pour la banque B de redonner un collatéral en tous points équivalent à la fin du Repo avec la banque A.

La définition légale du Repo pose problème : prêt collatéralisé ou transfert de propriété ?

La difficulté associée au Repo provient de son caractère hybride ; d’une part une telle transaction est semblable à un prêt collatéralisé, la somme prêtée devant être inférieure à la valeur du collatéral, lequel est réajusté au cours de la transaction. D’autre part le Repo peut être considéré comme une vente car l’acheteur contrôle le collatéral : il y a un transfert de propriété, l’acheteur pouvant par exemple revendre le collatéral (« rehypothecation »), sa seule obligation étant de remplacer le collatéral par un actif similaire une fois le contrat de Repo arrivé à son terme.

Sur le plan comptable, il n’y a pas de transfert de propriété : le Repo reste un prêt collatéralisé

Les normes comptables GAAP (USA) disposent que le transfert d’un actif financier n’est considéré comme une vente que si le contrôle de l’actif à été entièrement transféré [1]. Or le Repo ne prévoit pas un transfert complet de la propriété de l’actif, puisque l’emprunteur de cash/vendeur de titre (banque A) a l’obligation de racheter l’actif ainsi transféré à échéance du contrat. Même si le titre initialement utilisé comme collatéral a pu être revendu par le prêteur de cash/acheteur du titre (banque B), le fait de redonner à l’emprunteur de liquidité/vendeur du titre (banque A) un autretitre, équivalent en tous points, n’est toujours pas considéré comme une vente sur le plan comptable [2].Ainsi, du point de vue comptable, le collateral dans une transaction Repo reste au bilan de l’emprunteur de cash/vendeur du titre (banque A), de même que le cash reçu en échange de la vente du titre et l’obligation de rachat : donc le Repo a pour effet d’augmenter le levier de l’institution emprunteuse/vendeuse (banque A) (cf Figure 1, période 1).

Mais en cas de faillite, le Repo est désormais considéré comme une vente, i.e. exclu du droit des faillites : le privilège de « safeharbor »

Initialement, le Repo aux USA était plutôt considéré comme un prêt collatéralisé. Dès lors, le repo était sujet au risque de contrepartie, c’est-à-dire qu’il pouvaitne pas être remboursé si l’emprunteur faisait défaut. Plus précisément, le droit des faillites consiste ainsi en une résolution ordonnée des dettes en fonction du degré de séniorité, permettant ainsi d’éviter une liquidation sur le principe « premier arrivé, premier servi » qui est sujet au phénomène de course à la liquidité (« liquidity runs »). Donc, dans le meilleur des cas, le prêteur dans un contrat de Repo aurait dû attendre la résolution de la faillite avant d’être remboursé.

Toutefois les actifs gagés par le prêteur via le Repo, désormais illiquides en cas de faillite, peuvent perdre une partie de leur valeur sans possibilité de compensation : l’institution en faillite ne peut plus répondre aux appels de marge. Le Repo devient donc bien plus risqué ce quilimite de facto son usage par les intermédiaires financiers comme source de liquidité additionnelle.

Depuis les années 1980, la législation américaine (mais aussi européenne) a ainsi progressivement évolué pour finalement considérer le Repo comme se rapprochant davantage d’une vente (Garbade, 2006 ; Perotti, 2012). Cela s’est effectué via l’extension du statut de « safe harbor » au Repo.

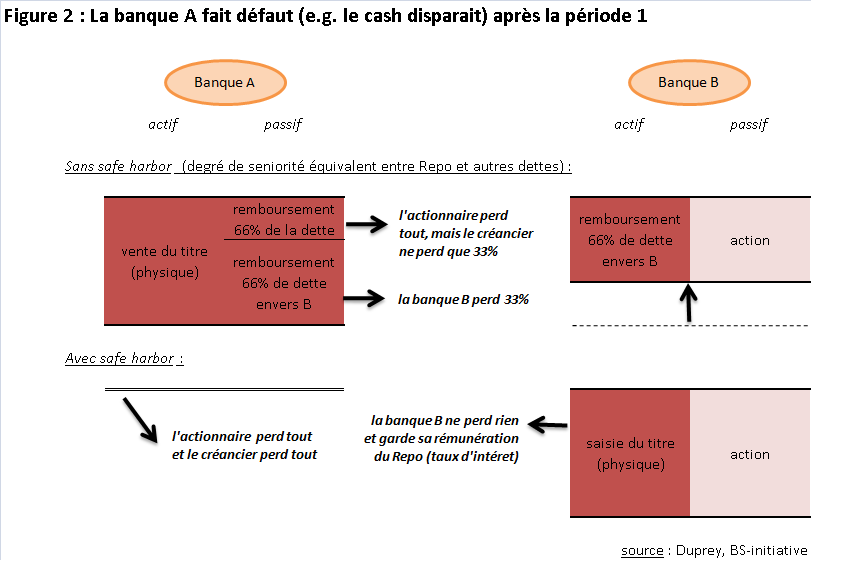

Le principe de « safe harbor » permet à une partie dont la transaction financière est sécurisée de pouvoir disposer immédiatement du collatéral en cas de défaut de la contrepartie : si l’institution A fait faillite, B disposera du collatéral (et des éventuels appels de marge) définitivement et immédiatement, c’est-à-dire bien avant que les autres créanciers (même les plus seniors) ne soient remboursés (cf Figure 2).

Le Repo crée un transfert de richesse au détriment des prêteurs non informés.

L’exemption du Repo des règles classiques du droit des faillites génère potentiellement un transfert de richesse au détriment des petits prêteurs non informés en créant une distorsion dans l’équilibre financier des autres créances. En effet, les actifs utilisés comme collatéral pour les transactions de Repo apparaissaient toujours dans le bilan de l’institution financière y ayant eu recours, la dette équivalente apparaissant au passif (cf Figure 1, période 1). Mais un créancier senior ayant investi dans cette institution n’a qu’une information très parcellaire (voire inexistante) sur la taille relative des transactions de Repo dans le bilan : un tel créancier, pensant avoir un degré de séniorité suffisant, pourrait légitimement anticiper un remboursement de sa créance en cas de faillite(cf Figure 2, sans safe harbor), alors que la présence importante d’actifs utilisés dans une transaction Repo diminue implicitement la valeur de sa créance (cf Figure 2, avec safe harbor) ; seuls les actifs non utilisés pour du Repo figureront toujours au bilan de l’institution en cas de faillite, ce qui réduit le remboursement espéré des créanciers, même séniors.

La super-séniorité du Repo source d’instabilités lors de la crise de 2008

L’introduction du privilège de « safe harbor » a un impact négatif à la fois ex-ante sur la gestion des prêts mais aussi ex-post sur la propagation des chocs entre institutions financières.

D’une part la super-séniorité du Repo fournit une assurance intégrale contre le risque de défaut de la contrepartie ; de même que l’assurance des dépôts, un tel mécanisme supprime toute incitation à contrôler l’usage des fonds par l’institution emprunteuse. Ainsi le marché des crédits hypothécaires américains a pu se développer sans considérations pour le risque de crédit : les prêts de type « subprime », illiquides par définition avec des maturités de plusieurs années, étaient convertis en produits financiers (« mortgage backed securities ») via le mécanisme de titrisation puis ensuite utilisés comme collatéral dans des transactions de Repo afin de dégager les liquidités suffisantes pour financer de nouveaux prêts… La fragilité du système financier a ainsi augmenté sans que le risque accru ne soit intégré dans les prix.

D’autre part, en cas de matérialisation du risque, cette accumulation de vulnérabilités fragilise tout le système. Ainsi Lehmann Brothers avait rapidement augmenté ses investissements en titres hypothécaires via un financement de Repo, et ce d’autant plus que la banque avait une incitation à se refinancer à très court terme par Repo pour espérer sortir de l’impasse plutôt que de se placer sous la protection de la loi des faillites (Duffieand Skeel, 2012). Si les contreparties du Repo n’ont pas été touchées directement par la faillite de Lehman grâce à l’exemption de telles transactions du droit des faillites classique, ces mêmes contreparties se sont dépêchées de revendre les titres ainsi récupérés, adossés à des prêts immobiliers dont la valeur diminuait rapidement. Les positions vendeuses massives ayant un effet mécanique à la baisse sur la valeur des titres vendus, elles ont accélérél’effondrement du marché des titres hypothécaires américains qui a ainsi touché l’ensemble des acteurs du marché.

Renforcer la transparence dans l’usage du Repo pour éviter un nouveau « hold-up »

Dès lors le principe de « safe harbor » est étendu non seulement au détriment des détenteurs de titres de dette non sécurisée, mais aussi indirectement au détriment de l’ensemble des participants au marché via un possible effet de deuxième tour en cas de faillite.

En conclusion,la régulation du marché du Repo doit passer au minimum par une plus grande transparence de son usage par les institutions financièresafin que chaque investisseur ait connaissance de la quantité de titres utilisés comme collatéral pour du Repo (Perotti, 2011), voire une centralisation des transactions de produits dérivés de type Repo (Tuckman, 2010), afin que la discipline de marché puisse être effectuée par les créanciers non assurés ou moins bien protégés que les parties du Repo. La Commission Européenne (2013) souhaite ainsi initier, après 2014,une réforme visant à clarifier le droit de propriété associé aux transactions de type Repopour pallier au manque detransparence de ces produits dérivés.

[1] Paragraph 9 of Financial Accounting Standard (FAS)Statement 140

“A transfer of financial assets in which the transferor surrenders control over those financial assets shall be accounted for as a sale […]. The transferor has surrendered control over transferred assets if and only if all of the following conditions are met: […] The transferor does not maintain effective control over the transferred assets through either an agreement that both entitles and obligates the transferor to repurchase or redeem them before their maturity. ”

[2] Paragraph 100 of Financial Accounting Standard (FAS)Statement 140

“As with securities lending transactions, under many agreements to repurchase transferred assets before their maturity the transferor maintains effective control over those assets. Repurchase agreements that do not meet all the criteria in paragraph 9 shall be treated as secured borrowings. […] Other contracts under which the securities to be repurchased need not be the same as the securities sold, qualify as borrowings if the return of substantially the same securities as those concurrently transferred is assured.”

Références :

– Duffie, D. and Skeel, D. (2012). A Dialogue on the Costs and Benefits of Automatic Stays for Derivatives and Repurchase Agreements.Stanford University Working Paper No. 108.

– Garbade, K. (2006). The Evolution of Repo Contracting Conventions,Federal Reserve Bank of New YorkEconomic Policy Review, 12(1).

– Perotti, E. (2011). Targeting the Systemic Effect of Bankruptcy Exceptions, Journal of International Banking and Financial Law.

– Perotti, E. (2012). The roots of shadow banking.EBA working paper.

– Tuckman, Bruce (2010). Amending Safe Harbors to Reduce Systemic Risk in OTC Derivatives Markets, Centre for Financial Stability, New York.

– Chip, W. (2002). Are Repos really loans? Deloitte& Touche, Tax notes.

– Commission Européenne (2013). Le système bancaire parallèle – remédier aux nouvelles sources de risques dans le secteur financier, 4 Septembre.

– Epstein, B.J. (2010). When window dressing becomes fraud: Repo 105 was much more than window dressing Repo 101.