Les indices EONIA et EURIBOR sont très souvent commentés dans les journaux économiques et financiers. A quoi correspondent-ils ? Quels sont les points communs et les différences entre ces deux indices ?

Points communs:

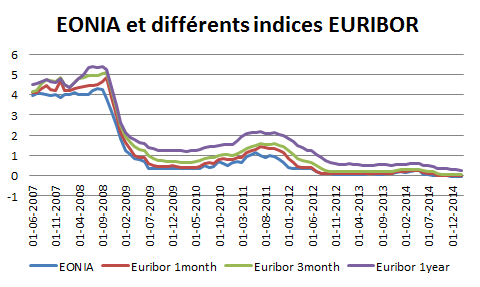

L’EONIA et l’EURIBOR sont deux indices de référence sur le marché interbancaire en euro, c’est-à-dire sur le marché où les banques se prêtent des liquidités en euro. Plus spécifiquement, ces indices concernent le marché où les banques se prêtent sans garantie sous-jacente (prêts dits « unsecured »). Les taux d’intérêts reportés par ces deux indices sont calculés suivant une enquête où sont interrogées des banques représentatives de par leur activité sur ces marchés en zone euro [1]. Une moyenne des taux reportés par ces banques est alors calculée : on obtient l’EONIA ou l’EURIBOR.

Différences :

La principale différence entre ces deux indices vient de la maturité concernée. L’EONIA concerne uniquement le marché des prêts au jour le jour : la maturité est donc d’une journée. Les indices EURIBOR concernent une multitude de maturités plus longues : de 1 semaine, à 1 an. Ainsi, il existe 15 taux EURIBOR différents.

Source: Macrobond, BSI Economics

Une autre différence vient du fait que le taux EONIA est calculé sur des taux effectivement pratiqués : il est une moyenne des taux qu’ont offert les banques du panel sondé avant la fermeture du marché, pondérée par les montants. Pour cette raison, il est publié à 18h30 chaque jour ouvré. L’EURIBOR lui, se base sur des déclarations. Plus précisément, chaque banque du panel représentatif se doit de répondre à la question suivante « A quel taux pensez-vous qu’une banque de premier choix prêterait à une autre banque sans garantie ? ». Aux taux données par les banques, une moyenne est calculée en retirant les taux les 15% les plus extrêmes. Le taux finalement obtenu est considéré comme le « meilleur taux pour les meilleures banques », ce qui vaut à l’EURIBOR son statut de « taux sans risque » dans un contexte normal [2].

J.P.

Notes:

[1] Le panel varie, 25 banques actuellement pour l’EURIBOR (voir ici),

[2] Depuis la crise, les perceptions ont changé, étant donné que même les banques les plus importantes, d’ordinaire sans risque, sont devenues plus risquées (voir ce document)

Pour aller plus loin:

European Banking Federation, Eonia join statement

European Banking Federation, Euribor-EBF response to the European Commission Consultation Document on the Regulation of Indices

EBF to separate Euribor, Eonia rate fixing panels (mai 2013)

Julien Pinter, Charles Boissel, The Eurozone deposit rates’ puzzle: Choosing the right benchmark, Economics Letters, Volume 148, November 2016, Pages 33-36. (http://www.sciencedirect.com/science/article/pii/S0165176516303536)