Résumé :

- Si un rebond de l’activité est attendu en Chine en 2023 (près de +4,8 % après une estimation de +3,2 % en 2022 selon le Consensus Bloomberg de décembre 2022), plusieurs risques baissiers entourent les prévisions de croissance du PIB. L’économie chinoise ferait en effet face à quatre défis majeurs en 2023.

- Malgré l’annonce de l’abandon de la stratégie « zéro Covid », la nouvelle vague de contaminations constitue une réelle menace, et devrait retarder la reprise de la consommation privée.

- La crise immobilière, qui a éclatée fin 2021, s’est amplifiée en 2022. En fragilisant plusieurs acteurs économiques d’envergure (promoteurs immobiliers mais aussi les banques et les gouvernements locaux), cette crise immobilière continuerait de peser sur l’activité en 2023.

- Après un important soutien public en 2022, d’autres mesures sont attendues au premier semestre 2023. Cependant, les marges de manœuvre des autorités budgétaires et monétaires ne semblent pas aussi larges qu’il n’y parait.

- Si les incertitudes au niveau local interrogent sur les chiffres de croissance en Chine, le contexte international ne s’avère guère plus favorable et pourrait se traduire par un fort ralentissement de la demande externe.

En Chine, l’activité économique s’est montrée assez décevante 2022. Fait assez inédit, la cible de croissance du PIB de +5,5 %, annoncée par les autorités en mars 2022, n’aura finalement pas été atteinte ; la croissance aura été proche de +3 % sur l’année 2022, selon les principaux instituts de prévision et la Banque Mondiale tablait même sur +2,7 %[1]. La gestion sanitaire et le rythme incessant des confinements aura fortement pesé sur l’activité et plus particulièrement sur la demande interne.

En novembre puis décembre 2022, les autorités ont finalement opté pour une inflexion de leur stratégie « zéro Covid », ce qui favoriserait en principe un redressement de l’activité économique en 2023. Un rebond de l’activité de la deuxième économie mondiale est donc anticipé pour 2023 (croissance du PIB réel comprise entre +4,3 et +5,2 % selon les prévisionnistes), toutefois de nombreux doutes subsistent. L’économie chinoise fera probablement face à plusieurs défis et des risques baissiers pèsent sur les perspectives à court terme : i) la menace sanitaire, ii) une crise immobilière profonde, iii) des marges des politiques économiques éprouvées et iv) un contexte international délicat.

Cet article s’attarde sur les deux derniers défis, les premiers défis étant évoqués dans une autre note.

3e Défi : Des marges des politiques économiques éprouvées

Qu’en est-il ?

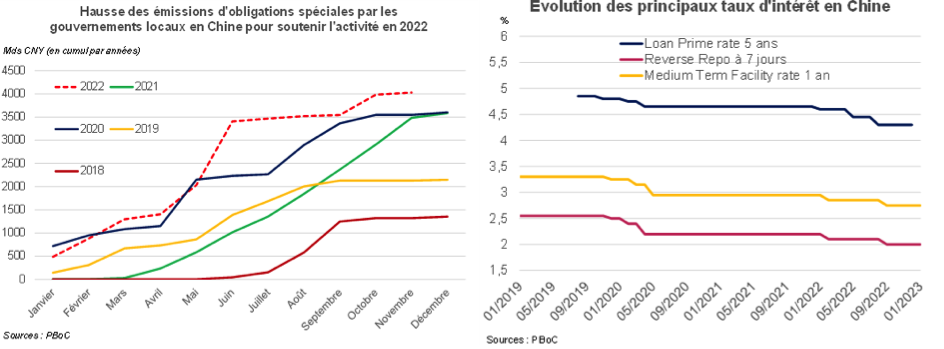

Depuis 2020, les politiques budgétaires et monétaires ont fortement été mises à contribution[2] pour soutenir l’activité en Chine. Dans un contexte sanitaire défavorable en 2022, les dépenses publiques ont augmenté de +6,2 % sur les onze premiers mois de l’année par rapport à l’année précédente et les recettes fiscales ont baissé de -7,1 %. De plus, afin de financer des projets d’investissement dans les infrastructures, les gouvernements locaux ont été autorisés à émettre un montant d’obligations élevé (cf. graphique ci-dessous à gauche) et à dépasser leurs quotas prévus pour 2022, en utilisant une partie des émissions prévues initialement pour 2023. Dès lors, le déficit public s’est fortement creusé (-8,9 % du PIB en 2022 selon le FMI, contre -3,9 % du PIB en moyenne entre 2015 et 2019). Si le faible niveau d’endettement du gouvernement central (20,2 % du PIB au S1 2022) laisse supposer de larges marges budgétaires, la situation dégradée des finances publiques des gouvernements locaux incite à plus de prudence.

Profitant d’une inflation relativement faible[3], la Banque centrale (PBoC) a desserré les conditions de financement en 2022 (cf. graphique à droite ci-dessus) et a accru son soutien monétaire[4], occasionnant une hausse du crédit en yuan de +11 % en 2022. Cependant, les marges monétaires demeurent limitées, la PBoC faisant face à deux importants écueils : i) le soutien monétaire doit composer avec les impératifs de stabilité financière, alors que le niveau d’endettement domestique avoisine 245 % du PIB (hors gouvernement) ii) les pressions à la baisse sur le Renminbi, qui a perdu en moyenne -8,3 % de sa valeur face à l’USD en 2022, du fait de perspectives de croissance plus faible et surtout de la désynchronisation de sa politique monétaire par rapport au reste du monde et plus particulièrement aux Etats-Unis[5].

Pourquoi c’est important ?

Les autorités ont d’ores et déjà communiqué fin 2022 sur un renforcement ciblé du soutien budgétaire en 2023 à destination de : l’immobilier (cf. Défi 2), la demande interne, les PME, les industries de la tech. En principe, les premières retombées des investissements dans les infrastructures depuis 2021 se feraient ressentir en 2023 avant de graduellement décélérer.

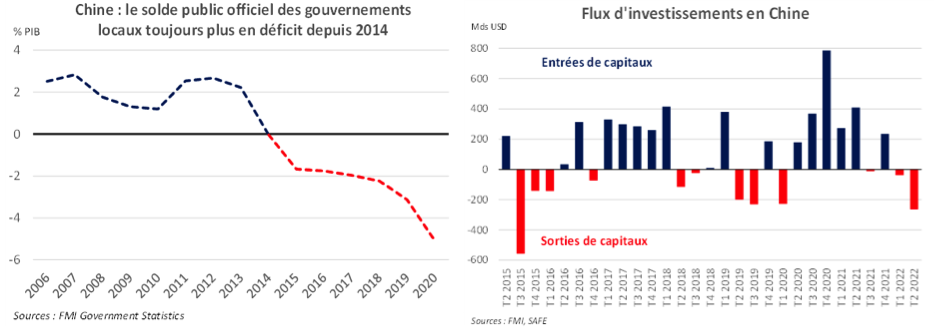

En Chine, une majeure partie du soutien budgétaire est réalisée par les gouvernements locaux[6], qui se voient fixés des objectifs de croissance à atteindre chaque année. Les finances publiques de ces derniers, déjà fragilisées avant la crise du Covid-19 (cf. graphique ci-dessous à gauche), l’ont de nouveau été en raison : i) des stimulus budgétaires depuis 2020, ii) du ralentissement de l’activité et de la crise immobilière en 2022. Selon les chiffres officiels, l’endettement des gouvernementaux locaux atteindrait 29 % du PIB en 2022 (22 % en 2019). Toutefois, ces chiffres ne prendraient pas en compte l’ensemble des véhicules de financement opaques auxquels les gouvernements locaux ont eu recours depuis plus d’une décennie, afin de faire face à leurs importants besoins de financement. Selon le FMI, ces véhicules pourraient représenter jusqu’à 44 % du PIB en 2022, portant l’endettement total des gouvernements locaux à 73 % du PIB, soit un niveau conséquent.

Si certains gouvernements locaux, dont le poids dans le PIB est significatif (Guangdong, Jiangsu, Henan, Fujian), disposent de marges budgétaires suffisantes, d’autres gouvernements locaux (Qinghai, Guizhou, Mongolie Intérieure, Tianjin) rencontreraient au contraire des difficultés pour assurer le service de leur dette. En outre, certains gouvernements locaux verront leurs marges réduites car ils pourraient être sollicités en 2023 pour soutenir des promoteurs ou des banques publiques empêtrés dans la crise immobilière (cf. Défi 2). Une situation qui s’avérerait problématique et nuirait au financement de projets d’infrastructures à court terme, et ceux plus ambitieux d’expansion de la consommation privée à moyen-long terme (cf. note d’Evelyne Banh sur BSI Economics à propos de la stratégie « Prospérité Commune »).

Depuis la fin des années 2010, la stabilité financière a été érigée au rang d’objectif prioritaire et plusieurs mesures ont été prises en ce sens[7]. Toutefois, avec la crise du Covid-19, la nécessité d’intervention a amené la dynamique du crédit bancaire à s’accélérer, quitte à laisser temporairement en suspens les objectifs de stabilité financière. Au vu du niveau déjà très élevé de l’endettement des entreprises en Chine, un stimulus via le crédit bancaire ne peut être activité qu’avec parcimonie au risque de renforcer les risques d’instabilité financière. Les répercussions seraient d’autant plus préjudiciables sur la qualité du portefeuille de prêts des banques, alors que la plupart des banques rurales font déjà face à une montée rapide des prêts non performants et que les banques de plus petite taille enregistrent de ratios de solvabilité en deçà des niveaux exigés par le régulateur[8].

Par ailleurs, la désynchronisation de la politique monétaire de la PBoC avec celle des autres principales banques centrales mènent à une plus forte volatilité du Renminbi. Dès lors, la PBoC et les banques publiques continueraient d’intervenir sur le marché des changes en 2023 afin d’assurer une plus grande stabilité de la monnaie locale. A l’heure où l’économie chinoise ouvre progressivement son compte financier aux investisseurs étrangers, réduire la volatilité du Renminbi est essentiel pour assurer l’attractivité de la place financière chinoise et également pour éviter d’enregistrer des sorties de capitaux (cf. graphique ci-dessus à droite).

Quels indicateurs surveiller ?

- Les annonces et les montants du stimulus budgétaire lors des deux sessions (Lianghui) de mars 2023, qui donneront les grandes directives économiques et les cibles de croissance pour 2023.

- La révision ou non des autorisations de quotas d’émissions de dette obligataire pour les gouvernements locaux pour 2023-2024.

- Les annonces concernant l’introduction de nouvelles taxes au niveau local, plus particulièrement une taxe foncière harmonisée pour enclencher une nouvelle ère d’accumulation de recettes pour les gouvernements locaux.

- Les premiers résultats du déploiement de de la stratégie « Prospérité Commune » au Zhejiang (créations d’emploi, niveau de revenu par tête, inégalités, etc.) pour disposer d’un premier aperçu de l’efficacité des mesures mises en place dans cette région test.

- L’ensemble des décisions monétaires de la PBoC pour évaluer le degré accommodant de la politique monétaire (évolution du ratio de réserves obligatoires, des montants nets injectés sur le marché MLF, des taux LPR à 5 ans et reverse repo).

- L’évolution mensuelle de l’indicateur de financement social TSF et plus particulièrement sa sous composante liée aux prêts en yuan, pour estimer l’intensité du soutien par le canal du crédit.

- Le volume et le sens des interventions hebdomadaires de la PBoC et des banques publiques sur le marché des changes pour soutenir le cours du Renminbi.

4e Défi : Un contexte international délicat

Qu’en est-il ?

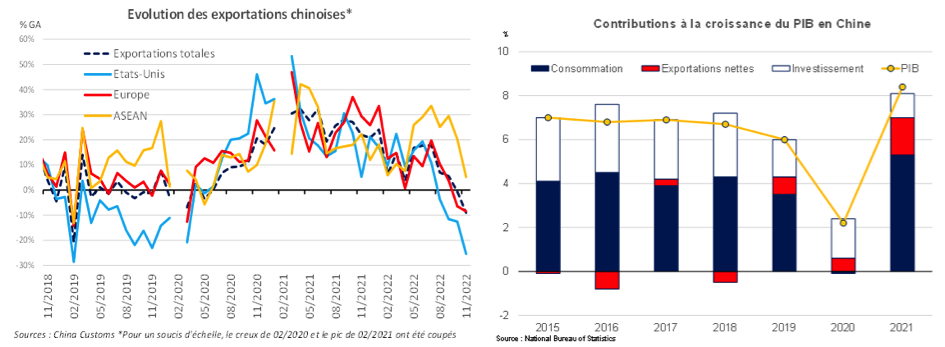

Fin 2022, les exportations chinoises sont entrées en territoire négatif. Une première depuis le début de la crise du Covid-19 qui reflète bien les premiers signes de ralentissement de l’économie mondiale. Si les échanges commerciaux avec les pays d’Asie restent dynamiques, les exportations à destination des Etats-Unis et de l’Europe se sont repliées (cf. graphique ci-dessous à gauche).

Le contexte de prix élevés, de resserrement rapide des taux d’intérêt voire de crise énergétique constitue une menace forte sur la croissance mondiale et plus particulièrement pour les économies développées. A ce titre, l’OCDE tablait en novembre 2022 sur un ralentissement de la croissance mondiale, qui passerait de +3,1 % en 2022 et à +2,2 % en 2023. De plus, mois après mois, la probabilité de récession économique aux Etats-Unis et en Union Européenne grandit. Ces deux zones réunies représentent près du 1/3 des exportations chinoises.

Pourquoi c’est important ?

Les exportations nettes représentent une contribution non négligeable à la croissance du PIB chinois (cf. graphique ci-dessus à droite). Le rapide rebond des exportations chinoises au second semestre 2020 puis la bonne tenue des celles-ci entre 2021 et le premier semestre 2022 ont largement participé au redressement de l’activité en Chine. Au-delà mêmes des répercussions de la situation sanitaire (cf. Défi 1) sur la dynamique des échanges en 2023, un ralentissement prolongé des échanges, voire un repli, lié à une conjoncture internationale délicate priverait donc la Chine d’un relais de croissance important.

L’impact d’une baisse de la demande externe sur ses équilibres externes en Chine semblerait en revanche plus ténu. Dans un tel contexte, le solde courant devrait certes se réduire[9] mais resterait excédentaire (+1,8 % du PIB en 2023 selon Fitch après +2,1 % en 2022). Par ailleurs, il semblerait que la demande de biens chinois dans certains secteurs (voitures électriques, équipement « verts », pharmacie) resterait soutenue et compenserait partiellement le ralentissement de la demande pour les autres catégories de biens.

Les sources de tensions avec les Etats-Unis sont nombreuses et tendent à croitre depuis 2022. Elles sont d’ordre politique (situation à Hong Kong, crise du Détroit de Taïwan), militaire (influence maritime dans le Pacifique, achat d’équipements et de composants électroniques américains par des entreprises liées à l’armée chinoise), commercial (non-respect des engagements de hausse des importations chinoises en provenance des Etats-Unis post guerre commerciale avec l’administration Trump, maintien de droits de douane sur les importations chinoises) ou encore sanitaire (origine de la pandémie, relâchement trop rapide des restrictions sanitaires). En tant que premier partenaire à l’export (18 % des exportations), tout ralentissement des échanges avec les Etats-Unis est nécessairement une source de fragilité pour la Chine à court et moyen terme.

La question de l’approvisionnement en puces électroniques et les risques de sanctions dans le cadre du Chips Actaméricain pourrait d’ailleurs rapidement s’avérer problématique pour la Chine qui souhaite accélérer le développement de l’industrie à hautes technologies.

Quels indicateurs surveiller ?

- Les données mensuelles de la balance des paiements en Chine et celles relatives aux nouvelles commandes à l’export pour suivre régulièrement les données et les anticipations concernant les exportations.

- Les annonces lors des deux sessions (Lianghui) de mars 2023 sur les mesures de soutien spécifique aux entreprises exportatrices et les principales orientations sur la stratégie dite de « Circulation duale ».

- Les prises de parole de la diplomatie américaine, voire européenne, vis-à-vis de la Chine, pour « prendre la température des relations » et des possibles mesures protectionnistes de part et d’autre, voire le risque de sanction.

- La signature de nouveaux accords de swaps de devises entre la PBoC et des banques centrales, pour voir si de nouveaux pays sont intéressés pour détenir des réserves de change sous forme de Renminbi, en vue de renforcer les liens commerciaux avec la Chine.

Note achevée le 10 janvier 2023.

[1]Prévision datant du 20 décembre 2022. Un chiffre de +2,8 % qui impliquerait soit un léger repli de l’activité au dernier trimestre (en variation trimestrielle) ou au moins une révision à la baisse des chiffres estimés pour le troisième trimestre.

[2]En 2020, le stimulus fiscal représentait 6,1 % du PIB (essentiellement via la hausse des dépenses de santé et des reports de charges pour les entreprises) et le soutien monétaire avoisinait 3,2 % du PIB.

[3]En novembre, la croissance de l’indice des prix à la consommation était de +1,6 % et de -1,3 % pour les prix à la production, en glissement annuel.

[4]Baisse des ratios des réserves obligatoires entre 25 et 50 pdb et injections nettes de liquidités via le marché Medium-Term Lending Facility, etc.

[5]Confrontée à une inflation élevée, les Etats-Unis ont augmenté les taux Fed Funds de 425 pdb en 2022. Cette hausse des taux a été favorable au renchérissement de l’USD vis-à-vis des autres devises. Dans le cas de la Chine, le creusement du différentiel de taux a pu également être à l’origine de certains flux de capitaux sortants de Chine, pesant ainsi à la baisse sur la valeur de Renminbi.

[6]En moyenne, 85 % des dépenses publiques totales en Chine sont assumées par les gouvernements locaux, alors qu’ils ne génèrent que 55 % des recettes publiques totales.

[7]Renforcement des mesures micro et macro-prudentielles, notamment pour encadrer les conditions d’accès au crédit hypothécaire, renforcement de la supervision et de la régulation des assureurs et des sociétés de gestion, lutte contre le phénomène de shadow banking, etc.

[8]Le ratio Fonds Propres sur actifs pondérés des risques des plus petites banques et des banques rurales est en moyenne de 12,5 % contre 16 % requis par le régulateur.

[9]L’excédent commercial se réduirait du fait d’un ralentissement des exportations et d’un possible rebond des importations au second semestre dans le cas de figure où le retrait des mesures sanitaires combiné au soutien public viendrait soutenir la demande interne. De plus, la réouverture des frontières devrait engendrer une hausse du tourisme chinois à travers le monde et se traduirait par un creusement du déficit de la balance des services.