Contrairement à une vision parfois biaisée d’une Chine très centralisée, les provinces chinoises jouent un rôle économique déterminant et les gouvernements locaux de ces provinces se voient attribuer des objectifs de croissance, parfois ambitieux.

La capacité des gouvernements locaux à soutenir l’activité sera clé pour permettre à la Chine d’atteindre la cible de croissance du PIB (proche de +5 % en 2024 communiqué officiellement par les autorités, près de +5,5 % au vu des cibles de croissance pour chaque province).

Cette première note vise à établir une cartographie des provinces chinoises selon certaines caractéristiques économiques et à mesurer leur fragilité / leur capacité de soutien à l’activité. Une seconde note reviendra plus en détail sur les mécanismes intrinsèques et les canaux de vulnérabilité.

Les caractéristiques économiques des provinces sont très hétérogènes. Celles avec le poids le plus important dans le PIB total disposeraient de marges budgétaires robustes, contrairement à d’autres provinces, plus vulnérables (choc immobilier, risque sur la soutenabilité de leur endettement).

Une identification des vulnérabilités et capacités de soutien des provinces permet d’isoler un groupe de 15 provinces (63 % du PIB) avec des fondamentaux solides, ce qui leur faciliterait la tâche en principe pour atteindre leur cible de croissance en 2024.

En revanche, 10 provinces (18 % du PIB) présentent des niveaux de vulnérabilité élevés, renforçant la probabilité d’enregistrer une croissance de leur PIB en deçà des cibles pour 2024, ce qui pourrait coûter entre -0,3 et -0,6 pt de croissance au PIB agrégé.

5 % ! Ce chiffre correspond à la cible de croissance du PIB fixée par le gouvernement chinois pour 2024 (« un niveau proche de +5 % »). Au vu de l’accumulation des signaux de ralentissement, ce chiffre interpelle. Il parait optimiste pour certains [1], en raison de l’essoufflement de l’économie chinoise et de la réduction des marges de manœuvre, pour d’autres [2] cette cible semble modeste, étant la plus faible enregistrée lors de la dernière décennie (hors période Covid-19).

Qui a raison ? Qui a tort ? Probablement personne et tout le monde à la fois ! Si la Chine atteignait cette cible en 2024, cela présumerait qu’elle enregistre un taux de croissance moyen proche de +1,2 % en rythme trimestriel, soit un chiffre bien en deçà de la moyenne prévalant avant crise : +1,6 % entre 2015 et 2019, sur 20 trimestres la croissance n’aura été inférieure à +1,4 % que deux fois. Fort de cette observation, la cible des autorités semble donc modeste à première vue. L’atteindre n’en reste pas moins un défi pour les autorités, qui font face à une crise immobilière continue et une consommation privée en perte de vitesse. Cette cible ne serait atteinte qu’au prix d’un renforcement des interventions des autorités.

Plus que s’interroger sur le niveau de la cible de croissance, le véritable questionnement en 2024 porte sur les canaux de vulnérabilité de l’économie chinoise et son degré de fragilité, modulé par les capacités effectives d’intervention pour parer à toute forme de ralentissement. Cela revient notamment à se pencher sur la situation des provinces chinoises, qui jouent un rôle incontournable pour porter l’activité économique mais dont l’endettement, jugé élevé, pourrait constituer un sérieux frein.

Dans ce premier article, il s’agira de dresser un état des lieux économique des provinces chinoises et de présenter les principaux résultats d’un exercice consistant à identifier leurs vulnérabilités et leur capacité à soutenir l’activité. Un second article reviendra plus en détail sur les principales problématiques auxquelles font face les provinces chinoises.

Approche par provinces : une forte hétérogénéité qui préserve des mauvaises performances au niveau agrégé ?

L’économie chinoise est paradoxale, une thématique au centre d’un chapitre consacré à ce pays dans le dernier ouvrage de BSI Economics. Un des paradoxes est à mettre en lien avec la vision d’une grande entité chinoise entièrement centralisée. Ce biais d’analyse occulte le rôle prépondérant des provinces.

Ces dernières, via les gouvernements locaux (GL), se voient confier chaque année des objectifs de croissancepar les autorités centrales. Dans ce cadre, les GL sont amenées à réaliser de vastes projets, notamment pour développer les d’infrastructures et soutenir des secteurs clés (automobile, énergies, high tech par exemple), et contribuent amplement à stimuler l’activité économique. Les GL, dont le solde budgétaire s’est dégradé ces dernières années [3], ont dès lors recours à l’endettement pour financer ces projets et bénéficient également des transferts du gouvernement central.

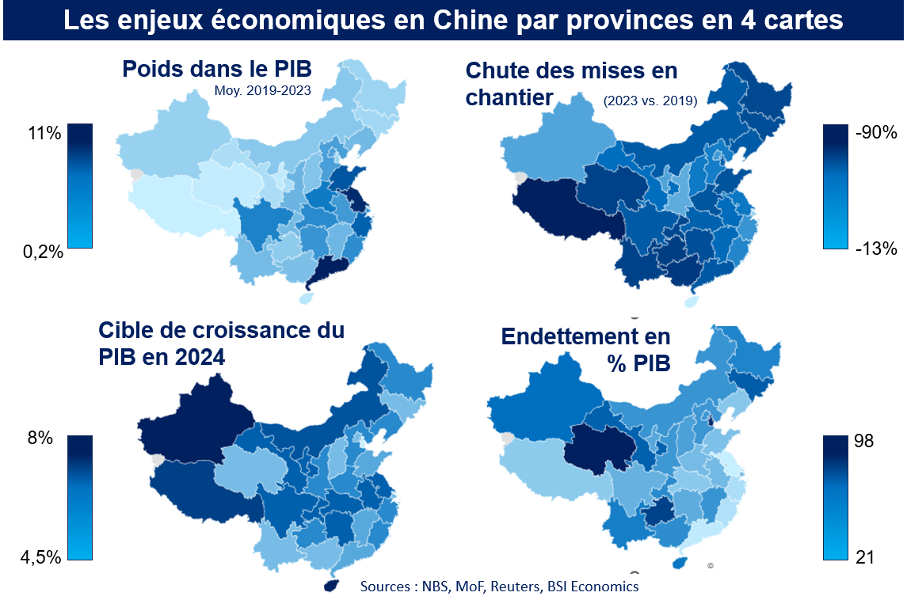

Les cartes ci-dessous permettent de dresser un premier aperçu de la réalité des provinces chinoises et de la forte hétérogénéité du territoire.

Poids dans le PIB total : 6 des provinces / municipalités du littoral (Shandong, Jiangsu, Shanghai, Zhejiang, Fujian, Guangdong du nord au sud) représentent près de 43 % du PIB et constituent les moteurs de la croissance en Chine. En Chine intérieure, seules deux provinces ont un poids supérieur à 4,5 % du PIB (Henan et Sichuan). 11 provinces ont un poids inférieur ou égale à 2 % du total.

Cible de croissance du PIB en 2024 : En agrégeant les cibles de croissance des provinces pour 2024, l’objectif de croissance du PIB total serait de +5,5 % [4] en 2024, avec toutefois des cibles plus élevées dans les provinces de Chine intérieure (+6 % ou plus) par rapport à celles plus proches du littoral (environ +5,2 %). Chez ces dernières, les cibles de croissance pour 2024 sont assez proches de celles de 2023.

Chute des mises en chantier : A quelques exceptions près, le poids moyen du secteur immobilier est assez homogène sur le territoire. Toutes les provinces ont été touchées par la crise immobilière et l’ampleur du recul des mises en chantier entre 2019 et 2023 est un indicateur intéressant pour apprécier le degré d’exposition à la crise immobilière. Le repli a été bien plus marqué dans les provinces l’ouest du pays mais des régions de taille systémique comme Shandong et Guangdong ont également affiché un fort recul (-64 %). Cette sensibilité au repli du secteur immobilier constituera très probablement un élément majeur à prendre en compte en 2024.

Endettement en % du PIB : Le niveau d’endettement est très inégal d’une province à une autre, avec un endettement contenu parmi les provinces du littoral (entre 20 et 40 % du PIB respectif de chaque province). 5 provinces enregistrent un niveau supérieur à 60 % (Gansu, Guizhou, Jilin, Qinghai, Tianjin), ce qui semble révéler à première vue une vulnérabilité relativement plus élevée. A noter, qu’il y a quasiment une inversion des couleurs entre cette carte et celle sur le poids dans le PIB mais pas nécessairement avec celle des cibles de croissance pour 2024.

Cet examen préliminaire est nécessaire car il permet de poser les fondements d’une analyse plus poussée afin d’évaluer le niveau de fragilité de la croissance chinoise. Quatre grands constats se dégagent à ce stade :

- La quasi-totalité des provinces semble concernée par la contraction du marché immobilier et la nécessité de soutenir ce secteur constitue un point de vigilance en 2024 (à l’exception peut-être du Hainan et de Shanghai).

- Il semblerait que les régions qui portent l’activité (sur le littoral sud principalement) disposent d’espace budgétaire pour soutenir l’activité tout en absorbant un choc prolongé du secteur immobilier.

- Cela semble moins être le cas pour certaines provinces en Chine intérieur, mais dont la capacité à significativement peser au niveau agrégé est plus ténue.

- Des provinces avec un niveau d’endettement dans le haut de la fourchette se voient confier des cibles de croissance du PIB parmi les plus élevées.

Synthèse des fragilités et capacités d’intervention par provinces

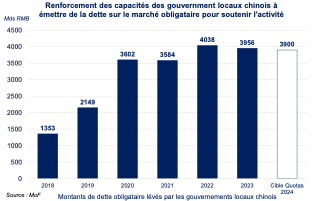

Depuis la seconde partie des années 2010, les autorités ont renforcé leur soutien à l’activité, ce qui s’est traduit par un creusement du déficit public [5], lequel a atteint un point bas pendant la crise du covid-19 et reste encore actuellement très creusé (près de -10 % du PIB en 2023). Dans ce cadre, les GL ont été amenés à lever d’importants montants de dette obligataire pour combler leurs besoins de financement. Fin 2023, les GL ont bénéficié d’un important transfert de 1 000 Mds RMB(près de 140 Mds USD) du gouvernement central et les provinces ont été autorisés à émettre sur le marché obligataire 3 900 Mds RMB (près de 545 Mds USD) de titres de dette en 2024. Cela fait suite à une cible de 3 800 Mds RMB en 2023 et certaines levées par anticipations ont fait porter ce montant à 3 996 Mds émis, des niveaux largement supérieurs à ce qui préexistait (cf. graphique ci-dessous).

Ces montants levés servent en principe à soutenir des projets d’investissement public dans les infrastructures mais pourraient également être mobilisés à d’autres utilités (notamment pour soutenir des acteurs fragilisés par les tensions sur le marché de l’immobilier [6]). De plus, 12 régions(dont Chongqing, Guizhou, Jilin, Liaoning, Tianjin et Yunnan) font l’objet d’un encadrement renforcé de leur dynamique d’endettement par le gouvernement central et vont mettre en pause certains projets d’infrastructure. Ces différents éléments révèlent de potentiels freins au financement de l’activité en 2024.

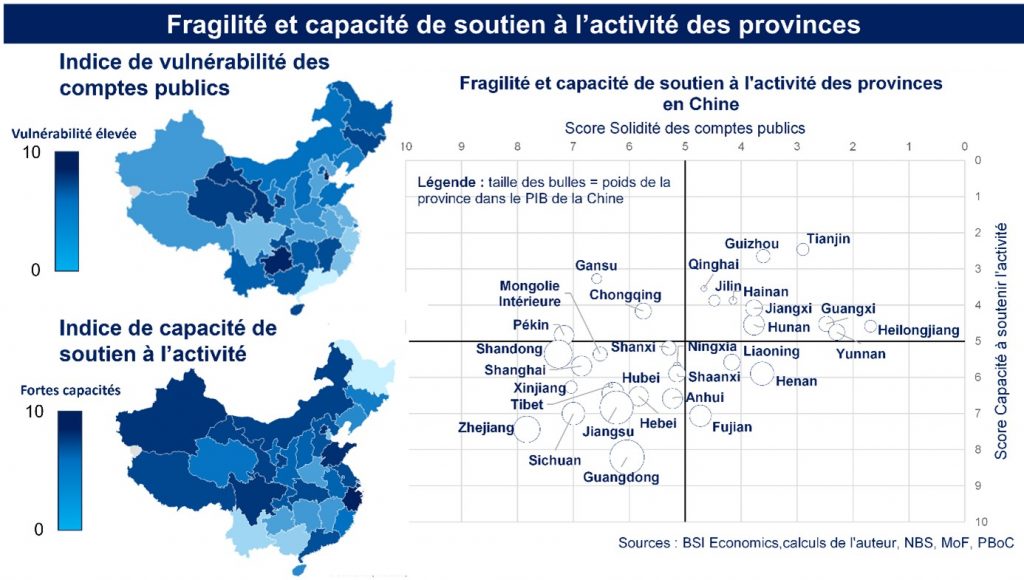

Pour déterminer s’il faut s’inquiéter ou non pour la croissance chinoise en 2024, une analyse plus approfondie des fragilités et des capacités de chaque province s’impose. Il apparait que la principale faiblesse des provinces repose sur la soutenabilité de leur endettement et l’état de leurs comptes publics. Par ailleurs, il convient de déterminer si chaque province dispose des moyens de ses ambitions pour atteindre sa cible de croissance du PIB.

Pour ce faire, une analyse en deux dimensions a été choisie pour identifier les provinces avec le meilleur potentiel et celles avec le niveau de vulnérabilité le plus élevé, via la création de deux indices :

- L’indice de solidité/vulnérabilité des comptes publics comprend plusieurs éléments relatifs aux finances publiques (dépendance aux recettes immobilières, ratio dépenses sur recettes) et à la structure de la dette des GL (risque de refinancement notamment).

- L’indice de capacité de soutien à l’activité intègre à la fois les aspects immobiliers, les marges de politiques publiques (capacité à lever de la dette sur le marché obligataire, croissance du crédit bancaire) et les performances de l’activité économique.

Les résultats de cette analyse à deux dimensions sont exposés dans les cartes et graphique ci-dessous (l’ensemble des détails est disponible en Annexe en fin d’article) :

Comment interpréter ces résultats ?

- Les provinces dans la partie inférieure gauche du graphique présentent les meilleurs scores aux indices de solidité/vulnérabilité des comptes publics et de capacité de soutien, soit celles avec les fondamentaux économiques en principe les plus solides. Ces 15 provinces représentent 63 % du PIB chinois. Si elles atteignent toutes leur cible de croissance [7], elles garantissent à elles seules un chiffre de croissance agrégé de +3,4 %. En cas de sous performance moyenne de -0,5 pt par rapport à cette cible (pour rappel -0,5 est le niveau moyen de sous performance depuis plusieurs années), ce chiffre passerait à +3,1 %.

- Les 3 provinces dans la partie supérieure gauche affichent une certaine solidité de leurs comptes publics, cependant leur indice de capacité de soutien à l’activité reste relativement dégradé. Ces provinces (7 % du PIB) pourraient dès lors rencontrer des difficultés pour atteindre leur cible de croissance en 2024. En cas de sous performance moyenne de -0,5 pt (cf. point précédent), l’impact sur la croissance du PIB agrégé serait négligeable (-0,03 pt). Dans le cas de difficultés profondes, si chacune de ces provinces accusent d’un écart de l’ordre de -3,4 pts entre cible visée et croissance réalisée (écart le plus important pour une province en 2023 : Heilongjiang), cela coûterait jusqu’à -0,2 pt au PIB agrégé.

- Les provinces se situant dans l’encadré en haut à droite sont celles présentant les indices les plus dégradés. Ces 10 provinces (18 % du PIB chinois) apparaissent comme les plus fragiles et les moins à même de soutenir l’activité. Si ces 10 provinces accusent du même écart entre la cible de croissance et croissance réalisée en 2024 qu’en 2023, cela coûterait -0,3 pt de PIB au niveau agrégé en Chine. Dans un scénario dégradé avec un écart de -3,4 pt (cf. point précédent), cela coûterait jusqu’à -0,6 pt au PIB agrégé.

- Les 3 provinces situées dans l’encadré en bas à droite, au contraire, accusent d’une certaine fragilité de leurs comptes publics mais ont une capacité de soutien à l’activité de bonne qualité. Le risque dans ce type de province est que ces politiques de soutien ne puissent être pleinement déployées afin de préserver la soutenabilité des comptes publiques. Elles représentent 12 % du PIB et en cas sous performance par rapport à leur cible de croissance, elles couteraient entre -0,1 pt de PIB (scénario de sous performance moyenne de -0,5) et -0,4 pt (scénario à -3,4 pts) au PIB agrégé.

Cet état des lieux offre un premier aperçu des vulnérabilités et des capacités de soutien d’une Chine très fragmentée. Les éléments fournis permettent de relativiser l’ampleur de la fragilité des gouvernements locaux, en définitive principalement concentrée dans des provinces avec un poids relativement modéré dans le PIB total chinois.

Cela permet donc d’atténuer en partie les messages de défiance vis-à-vis de l’économie chinoise pour 2024. Pour autant, la vigilance reste de mise, plusieurs éléments importants n’étant pas abordés dans cette note (si ce n’est au niveau des indicateurs du scoring), notamment concernant les répercussions du nœud gouvernements locaux – LGFV.

Dès lors, au vu de la vision parcellaire de cette première note, une seconde note, disponible sur le site de BSI Economics, tentera d’aller un peu plus en profondeur et de décrypter les mécanismes à l’œuvre tout en les illustrant à travers les cas spécifiques de certaines provinces.

V.L avec l’aide précieuse de Evelyne Banh et Anthony Morlet-Lavidalie

Annexe

Méthodologie

Les 2 indices sont obtenus via un outil de scoring relatif, permettant d’attribuer des scores de 0 à 10 pour une série d’indicateurs pour les 31 provinces.

Par simplification des calculs, le nombre d’indicateurs a été limité à 6 pour chacun des deux indices. Ces 12 indicateurs sont répartis dans deux sous-piliers pour chaque indice.

Ces indicateurs se basent sur les dernières données disponibles (fin 2023 dans la majorité des cas, mars 2024 pour les échéanciers de dette et les prévisions du gouvernement). Certains sont calculés en niveau, d’autres en évolution, selon la pertinence pour l’analyse (précisés dans la définition de l’indicateur dans le tableau ci-dessous).

Chaque indicateur se voit attribuer une pondération, à la discrétion de l’auteur selon la pertinence estimée de l’indicateur, ce qui permet d’obtenir un score agrégé compris entre 0 et 10 (10 = score maximum, meilleures performances, 0 l’inverse).

Les indicateurs et scores par provinces sont tous disponibles dans l’Annexe avec le tableau récapitulatif en fin d’article, avec un code couleur permettant de mieux visualiser les bonnes performances (couleurs vertes) et les mauvaises (couleurs rouges).

Tableau récapitulatif

[1]Cf. cet article des Echos.

[2]Cf. cet article du Parisien.

[3]Plusieurs raisons expliquent cette dégradation des finances publiques des GL. Premièrement les causes structurelles : un niveau de dépenses important est assumé par les GL et ce malgré un déficit chronique de recettes qui n’est que partiellement compensé par les transferts du gouvernement central. Ces éléments sont particulièrement bien détaillés dans une note de la Direction Générale du Trésor. A cela s’ajoute des éléments conjoncturels, avec la baisse des recettes liées aux taxes pendant la crise sanitaire et à la hausse des dépenses de soutien à l’activité sous diverses formes. De plus, la crise immobilière joue directement sur les recettes des GL liées aux cessions de terrains (en forte baisse).

[4]Historiquement les provinces chinoises ont tendance à sous performer, ce qui réduit en moyenne la croissance agrégée du PIB de 0,5 pt. Pour rappel en 2023, 18 provinces sur 31 ont enregistré une croissance inférieure à leur cible, 1 province a atteint sa cible et 12 provinces ont dépassé leur cible.

[5]Dans cette note, la définition retenue du déficit public est celle qui regroupe le solde du gouvernement central et des gouvernements locaux.

[6]Principalement les promoteurs immobiliers ou des Local Government Financing Vehicle (LGFV) exposés à un risque de refinancement en 2024., cet aspect est traité dans le second article

[7]Pour rappel ici, les cibles de croissance du PIB en 2024, une fois agrégées, tablent sur une croissance de +5,5 % en Chine, soit un chiffre supérieur à celui communiqué lors de Lianghui début mars de +5 %. Dès lors, même en sous performant, les provinces peuvent espérer atteindre la cible du gouvernement au niveau agrégé.