Utilité de l’article : Comprendre les conclusions des travaux du Conseil d’Orientation des Retraites (COR) pour se construire une opinion sur la question du recul de l’âge de départ à la retraite.

Résumé :

- Le vieillissement de la population met sous tension le système de retraite français.

- Le système de retraite devrait afficher des déficits maîtrisés entre 2025 et 2045, avant de devenir excédentaire entre 2045 et 2070. La viabilité financière du système n’apparaîtrait donc pas menacée.

- Néanmoins, la trajectoire maîtrisée des dépenses publiques consacrées aux retraites n’est permise que par une dégradation du niveau de vie relatif des retraités. En effet, les pensions de retraite individuelles sont amenées à décliner progressivement jusqu’en 2070 par rapport aux salaires, en raison de lois passées dans les années 1990-2000 qui ont mis fin à l’indexation des pensions de retraite sur les salaires.

- Reculer l’âge de départ à la retraite semble correspondre à un choix politique. Il serait pertinent d’inclure une réflexion sur le niveau adéquat des pensions de retraite individuelles avant toute décision.

Le Président E. Macron souhaite reculer l’âge légal de départ à la retraite de 62 à 65 ans, estimant que le vieillissement de la population rend son projet de réforme inéluctable. Insistant sur le caractère nécessaire de la réforme, la Première Ministre E. Borne a même déclaré le 26 septembre 2022 « tous ceux qui font semblant de croire qu’il n’y a pas un problème de déficit du système de retraite, je les invite à lire le rapport du Conseil d’Orientation des Retraites (COR) ». Avec cette déclaration, elle répondait ainsi à ceux qui s’opposent à une telle réforme et qui assurent, en arborant pourtant ce même rapport, que le fameux « trou du système de retraite » que cherche à combler l’exécutif n’existe pas. Qu’en est-il réellement ?

I/ Un système de retraite mis sous tension par les évolutions démographiques

1/ Depuis la fin de la Seconde Guerre mondiale, la part de la population âgée de plus de 60 ans ne cesse d’augmenter, menaçant l’équilibre financier du système de retraite français. Le vieillissement de la population alourdit le nombre de retraités relativement au nombre de cotisants. S’il y avait 2,1 actifs cotisants pour un retraité en 2000, le nombre de cotisants par retraité est aujourd’hui de 1,7 et devrait atteindre 1,3 voire 1,2 en 2070. Se pose donc la question de la viabilité financière de notre système de retraite par répartition.

Celui-ci repose sur une solidarité inter-générationnelle selon laquelle les pensions des retraités sont payées par les cotisations versées la même année par les actifs. Lorsque le nombre de retraités augmente plus vite que le nombre d’actifs, il convient de changer les « règles du jeu » afin de préserver l’équilibre du système de sorte que les ressources (essentiellement les cotisations sociales) correspondent aux dépenses (les pensions de retraite). L’État dispose alors de trois leviers d’action :

- repousser l’âge de départ à la retraite

- réduire le montant des pensions

- augmenter les cotisations sociales

2/ Depuis les années 1980, une succession de réformes des retraites a mobilisé les deux premiers leviers susmentionnés – baisser les pensions et reculer l’âge de départ – pour résoudre le « problème des retraites »(notamment les réformes Balladur en 1993, Fillon en 2003, Woerth en 2010, Touraine en 2014)[1].

D’une part, ces réformes ont repoussé l’âge moyen de départ à la retraite via des modifications : i) de l’âge légal de départ à la retraite (repoussé de 60 à 62 ans), et ii) du nombre d’années minimum à cotiser pour partir à taux plein. L’âge moyen de départ à la retraite est ainsi passé de 60,7 ans en 2000 à 62,3 ans en 2020 et devrait atteindre près de 64 ans en 2035 selon le COR. A noter que, pour autant, le temps passé à la retraite s’est légèrement allongé depuis le début des années 2000 en raison de l’allongement de l’espérance de vie.

D’autre part, ces réformes ont diminué le montant des pensions de retraite :

– les pensions de retraite ont diminué en valeur absolue via l’augmentation de la durée prise en compte pour déterminer le salaire de référence dans le calcul de la pension de retraite de 10 à 25 ans dans le secteur privé ;

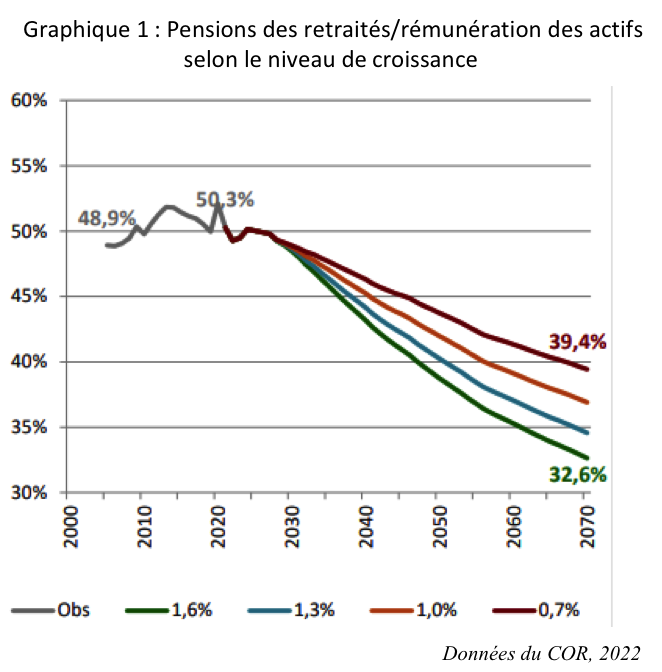

– les pensions de retraite ont diminué en valeur relative (par rapport au salaire des travailleurs) via l’indexation des pensions de retraite sur les prix alors qu’elles étaient auparavant indexées sur les salaires. En effet, sauf exception, l’augmentation des salaires est à long terme plus rapide que celle des prix. Cette évolution de la législation accroit au fur et à mesure du temps la chute du niveau de vie des néo-retraités et contribuera à créer un écart croissant de niveau de vie entre les retraités et salariés. Autrement dit, la fin de l’indexation des pensions sur les salaires exclut les retraités du partage de l’augmentation des richesses produites chaque année (la croissance économique), les appauvrissant relativement aux travailleurs. C’est ce que montrent les chiffres du COR (cf. graphique 1). La pension moyenne d’un retraité correspond à environ 50 % de la rémunération d’un actif aujourd’hui, une proportion qui diminuera à entre 33 % et 39 % de la rémunération d’un actif en 2070 si la législation ne change pas.

3/ Pour autant, malgré ces réformes, le système de retraite devrait présenter des déficits sur la période 2025-2045. Bien qu’à l’équilibre en 2021, le solde du système de retraite devrait se dégrader dans les prochaines années du fait, d’un côté, du maintien et de l’arrivée à la retraite des babyboomers depuis 2006, et de l’autre, de l’impact dilué sur plusieurs décennies des réformes conduites entre 1993 et 2014 qui ne font donc pas encore pleinement ressentir leurs effets.

II/ Pour autant, la stabilité du système des retraites ne semblerait pas menacée

1/ A long terme, la stabilité financière du système de retraite semblerait assurée. Une fois passée la période 2025-2045, le COR s’attend à ce que le solde financier du système de retraite retrouve l’équilibre. En effet, le déficit prévu pour la période 2025-2045 se résorberait sous le poids des mesures prises au cours des quarante dernières années.

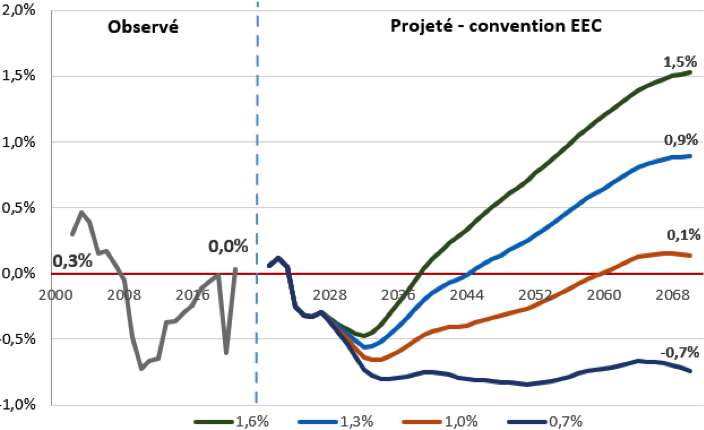

Pour prévoir l’évolution du solde du système de retraite à horizon 2070, le COR retient quatre scénarios selon le taux de croissance économique moyen anticipé (+0,7 %, +1 %, +1,3 % et +1,6 %) – c’est-à-dire selon la vitesse à laquelle les richesses produites annuellement en France augmentent. Les résultats des projections apparaissent dans le graphique 2. Celui-ci montre que :

– Dans trois scénarios sur quatre, le système de retraite enregistre des déficits avant de retrouver l’équilibre.

– Plus le niveau de croissance est important plus le retour du système des retraites à l’équilibre sera rapide : dès 2037 dans le scénario à +1,6 % de croissance (le scénario le plus favorable), à partir de 2043 dans le scénario à +1,3 % de croissance et de 2058 dans celui à +1 % de croissance. Toutefois, dans le scénario à +0,7 % de croissance (le plus défavorable) l’équilibre n’est jamais retrouvé.

– Dans aucun des scénarios le déficit du système de retraite ne dépasserait 0,8 % du PIB par année.

Ainsi, le COR estime que « les évolutions de la part des dépenses de retraite dans le PIB resterait sur une trajectoire maîtrisée à l’horizon […] 2070 »[2].

Graphique 2 : Solde du système de retraite (en % du PIB)[3]

Données du COR, 2022

2/ A court terme, la stabilité financière du système de retraite ne semblerait pas non plus menacée par les déficits attendus pour la période 2025-2045 s’il n’y a pas de modification de l’âge de départ à la retraite. Dans chacun des scénarios du COR, le déficit du système des retraites ne dépasse jamais 0,8% du PIB sur une année. Un montant insuffisant pour déstabiliser le système pour au moins deux raisons.

Premièrement, deux ressources disponibles majeures n’ont pas encore été exploitées pour combler ces déficits :

- D’une part, les différents régimes de retraite ont accumulé par le passé des réserves pour couvrir leurs besoins financiers. Ils ont ainsi anticipé les difficultés démographiques temporaires liées au babyboom. En 2022, les réserves nettes des différents régimes de retraite s’élèvent à 163 Mds €, soit 6,5 % du PIB (un montant suffisant pour couvrir les déficits dans le cadre des scénarios à 1,6 % et à 1,3 % de croissance). Cette solution supposerait néanmoins que les caisses de retraite excédentaires « acceptent » de partager leur épargne avec les caisses déficitaires.

- D’autre part, l’État disposera bientôt d’une nouvelle marge de manœuvre conséquente pour financer le système de retraite. En effet, depuis 1996 une partie de la dette des différentes branches de la sécurité sociale a été logée dans un organisme nommé la Caisse d’Amortissement de la Dette Sociale (CADES). La Cades, qui a pour mission de rembourser la dette qu’elle a reprise à l’aide de ressources provenant d’une partie de la CSG-CRDS, aura rempli son objectif en 2024. Cela libérera 24 Mds € par an (soit près de 1 % du PIB chaque année – suffisant pour couvrir les déficits annuels du système de retraite dans tous les scénarios auparavant cités) qui, selon l’ancien ministre des finances Christian Eckert, pourraient être utilisés pour financer la branche vieillesse de la sécurité sociale.

Deuxièmement, l’État pourrait aussi activer un levier largement délaissé jusqu’alors pour combler les déficits temporaires du système de retraite : augmenter les cotisations sociales. Le taux de prélèvements s’élève en 2021 à 31,2 % du revenu d’activité. Selon le COR, dans le cadre du scénario le plus défavorable où la croissance annuelle n’atteindrait que 0,7 %, il faudrait amener ce taux à 32,1 % (+0,9 points) en moyenne sur les 25 prochaines années pour atteindre l’équilibre chaque année pendant cette période délicate. Lissée sur plusieurs années, une telle hausse serait relativement peu perceptible pour les travailleurs qui continueraient de voir leurs revenus augmenter – mais un peu moins vite – avec la croissance économique.

III/ Dès lors, faut-il reculer l’âge de départ à la retraite ?

1/ Au terme de cette étude, il apparaît qu’il ne serait pas forcément « nécessaire » de reculer l’âge de départ à la retraite. En effet, compte tenu de la législation actuelle, aucune évolution n’est absolument nécessaire pour maintenir l’équilibre du système des retraites. Le projet de réforme d’E. Macron a surtout pour effet de diminuer les dépenses publiques et donc le champ d’intervention de l’Etat dans l’économie – alors que les dépenses de retraite représentent un quart des dépenses publiques et 14% du PIB (325 Mds d’euros en 2018). Plus précisément, en reculant l’âge de départ à la retraite sans revaloriser le montant des pensions le gouvernement contiendrait, voire réduirait, le poids des dépenses de retraite dans le PIB malgré l’augmentation du nombre de retraités.

2/ Toutefois, reculer l’âge de départ à la retraite pourrait permettre de répondre à certains objectifs si cette mesure était assortie d’autres réformes :

– Revaloriser les pensions de retraite pour éviter un déclin significatif du niveau de vie relatif des retraités (dont, on le rappelle, le pouvoir d’achat est amené à stagner du fait de l’indexation des retraites sur l’inflation alors que les salaires des actifs devraient continuer d’augmenter plus vite que l’inflation à moyen/long terme[4]). Le COR estime que si le niveau de vie des retraités d’aujourd’hui est équivalent à celui de l’ensemble de la population, les retraités de 2070 seront entre 13 % et 26 % plus pauvres que l’ensemble de la population selon les scénarios. Largement oublié dans le débat public, il s’agit pourtant sans doute de l’enjeu le plus déterminant : certes, la viabilité du système de retraite n’est pas menacée par le cadre législatif actuel mais cela n’est vrai qu’au prix d’un déclin du niveau de vie relatif des retraités.

– Tenir compte de la différence d’espérance de vie qui existe entre les plus aisés et les plus pauvres (qui passent moins de temps à la retraite). Dans ce cas, il conviendrait de reculer uniquement l’âge de départ à la retraite des plus aisés[5]. En effet, quelqu’un appartenant au 5 % les plus riches de la population a une espérance de vie de 13 ans supérieure à quelqu’un appartenant au 5 % les plus pauvres tandis qu’un cadre a une espérance de vie de 6 ans supérieure à celle d’un ouvrier. Ainsi, un ouvrier passe en moyenne moins de temps à la retraite qu’un cadre pour une durée de cotisation identique.

– Conserver et accumuler des réserves pour prémunir le système de retraite d’un ralentissement économique fort et durable. La croissance économique au cours des 50 prochaines années est une variable très difficile à anticiper et le scénario le moins favorable du COR demeure finalement plutôt optimiste (croissance de 0,7 % en moyenne jusqu’à 2070). Les prévisions de croissance sont soumises à de nombreuses incertitudes, comme celles par exemple liées au dérèglement climatique.

Conclusion

En somme, aucune modification de la législation ne semblerait incontournable au point d’être absolument nécessaire. Les projections montrent que le système devrait enregistrer des déficits maîtrisables entre 2025 et 2045 avant de se résorber jusqu’à rétablir l’équilibre financier.

Néanmoins, si « sauver le régime de retraite » signifie « maintenir le niveau de performance de l’un des systèmes les plus efficaces au monde pour lutter contre la pauvreté des plus âgés » (le taux de pauvreté en France est aujourd’hui inférieur chez les retraités que dans le reste de la population) alors il conviendra de revaloriser les pensions de retraite à mesure qu’elles déclineront[6] en raison de la désindexation des pensions sur les salaires débutée en 1993. La revalorisation des pensions de retraite pourrait toutefois remettre en cause l’équilibre du système de retraite, justifiant économiquement ainsi, par exemple, un recul de l’âge de départ à la retraite.

Bibliographie

« Rapport annuel du COR »,Conseil d’Orientation des Retraites, 2021

« Rapport annuel du COR »,Conseil d’Orientation des Retraites, 2022

« Un vieillissement de la population exagéré »,Centre d’observation de la société, 2021.

« Les différentes réformes des retraites de 1993 à 2014 »,Vie publique, 2018

« Le système de retraite a-t-il 150 Milliards d’euros en réserve »,Le Monde, 2019

« Retraite, on ne nous dit pas tout »,Blog de Christian Eckert, 2019

« Réformes de retraites : retour sur quatre récentes mutations de la société française »,BSI Economics, 2019

[1]En bref : Les réformes des retraites entre 1993 et 2014

Réforme Balladur (1993) : Revalorisation annuelle des pensions de retraite en fonction de l’évolution des prix et non de celle des salaires + allongement de la durée de cotisation de 37.5 à 40 ans dans le privé

Réforme Fillon (2003):Allongement de la durée de cotisation à 41 ans dans le secteur public et privé

Réforme Woerth (2010) : Recul de l’âge à partir duquel un assuré qui n’aurait pas la durée de cotisation requise peut tout de même bénéficier d’une retraite à taux plein de 65 à 67 ans + recul de l’âge de départ minimum légal de départ à la retraite à 62 ans.

Réforme Touraine (2014) : Augmentation de la durée de cotisation à 43 ans (à horizon de …)

[2]Le COR souligne néanmoins que ce constat n’emporte aucune considération politique sur le niveau actuel ou futur de ces dépenses.

[3]Les subventions d’équilibre de l’État – qui représentent 2 % des ressources du système de retraite – seront réputées inchangées en % du PIB. Nous retenons donc ici la convention comptable EEC

[4]A noter qu’il peut arriver que les salaires augmentent temporairement moins vite que l’inflation lorsque le contexte est inflationniste, ce qui dans ce cas favorise les retraités dont la pension est indexée sur l’inflation et non sur les salaires. A long terme toutefois, ce phénomène est rare ou politique (il peut s’expliquer notamment par une évolution durable de la répartition de la valeur ajoutée entre le facteur travail et capital).

[6]Relativement aux salaires des travailleurs