Résumé :

– Beaucoup d’attention est portée sur la date à laquelle la FeD va resserrer sa politique monétaire.

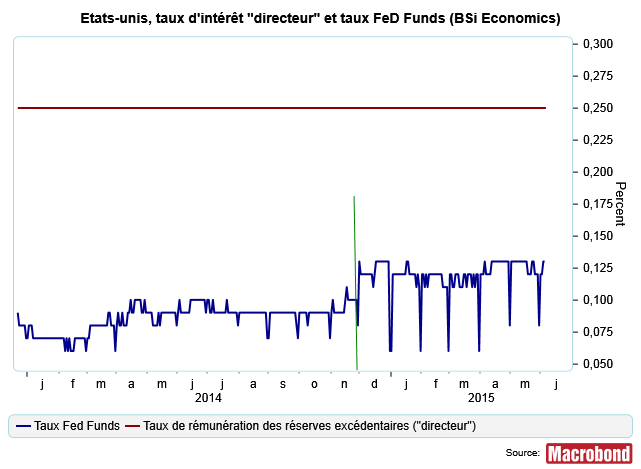

– On l’oublie souvent, la FeD a déjà commencé à significativement remonter les taux depuis décembre dernier : le taux des FeD Funds, ciblé par la FeD, a depuis doublé par rapport à son niveau moyen de 2014.

– Pour ce faire la FeD utilise deux outils particuliers (reverse repo et dépôts à terme)

– La FeD a, dans ses dernières « minutes », reconnu pratiquer des « expérimentations » permettant de fournir un plancher « soft » au taux FeD Funds.

Depuis la fin du programme de Quantitative Easing de la FeD (« QE », achats d’actifs à grande échelle) les marchés et leurs commentateurs se focalisent sur ce qui est désormais l’outil principal de la politique monétaire américaine : le taux directeur de la Fed, établi depuis 6 ans maintenant à 0,25%. En fixant son taux directeur à un certain niveau, la Fed cherche à agir sur le principal taux du marché interbancaire (le taux auquel les banques se prêtent entre elles au jour-le-jour, dit taux Fed Funds), un taux clé puisqu’il influence ensuite l’ensemble des taux importants pour l’économie.

Alors que les spéculations fleurissent sur la date à laquelle la Fed va remonter son taux directeur, on semble oublier que la Fed agit déjà, et ce depuis décembre 2014, sur le marché interbancaire en augmentant les taux. Le taux Fed Funds a atteint un pic mensuel en décembre dernier qu’il n’a pas quitté depuis (doublant par rapport à son niveau moyen sur 2014), et ce mouvement est le fruit d’actions de la Fed très souvent passées sous silence.

Excès d’offre sur le marché interbancaire

Depuis le début du « QE 3 », en septembre 2012, la Fed a acheté en moyenne près de 60 milliards de dollars de titres par mois, soit l’équivalent de près de 1500 milliards de dollars. Puisque chacun de ces achats de titre se traduit mécaniquement par une augmentation des liquidités sur le compte courant des banques, les banques se sont retrouvées avec des quantités énormes de liquidités. Ainsi, les montants sur le compte courant des banques à leur banque centrale américaine s’élevaient à 2629 milliards de dollars en octobre dernier après la fin du QE[1], contre seulement 33 milliards dans le contexte « normal » de début 2008.

Avec un tel niveau de liquidités, le marché interbancaire se retrouve en théorie déséquilibré : l’offre de liquidités est abondante et la demande de liquidités se fait rare. Chaque banque a en effet un niveau confortable de liquidités et souhaite donc en théorie prêter ces liquidités à d’autres banques. Un des principes de base de l’économie nous dit que dans ce contexte, où l’offre est très supérieure à la demande, le prix des liquidités (le taux Fed Funds) devrait être très faible, voire nul. La Fed, si elle souhaite augmenter les taux Fed Funds, doit donc employer des outils capables de rééquilibrer le marché interbancaire. L’un de ces outils est son taux directeur, qui est depuis 2008 le taux auquel elle rémunère les liquidités excédentaires des banques (dit taux d’intérêt sur réserves excédentaires).

L’outil taux directeur insuffisant pour remonter les taux

En payant un taux d’intérêt sur les liquidités excédentaires des banques (c’est-à-dire sur les liquidités détenues en plus de celles détenues pour répondre aux exigences réglementaires), la Fed incite les banques à ne pas prêter leurs liquidités à des taux plus faibles que celui auquel elle les rémunère sur leur compte courant. Une banque ne va en effet pas prêter à un jour à une autre banque à un taux de 0,24% par exemple alors qu’elle peut placer ses liquidités à la banque centrale pour un taux de 0,25% actuellement pour la même maturité. La rémunération des réserves excédentaires permet donc en théorie de fixer un taux plancher au taux Fed Funds. Pour autant, lorsque l’on regarde les chiffres, on se rend compte que le taux Fed Funds a depuis plusieurs mois constamment été en dessous du taux de rémunération des réserves excédentaires.

Si la mécanique décrite ci-dessus semble ne pas fonctionner dans la pratique pour la Fed, c’est simplement parce que toutes les banques n’ont pas accès à la rémunération proposée par la banque centrale. C’est notamment le cas des fameuse government-sponsored enterprises, institutions bancaires liées à l’Etat (Fannie Mae, Freddie Mac ou les Federal Home Loan Banks), pour qui la Fed ne rémunère pas les liquidités excédentaires, et qui sont donc dans la pratique incitées à prêter leurs liquidités à un taux supérieur à 0 seulement et non pas à un taux supérieur au taux de rémunération des réserves excédentaires. Dans ce cadre, la Fed se doit d’agir par d’autres moyens afin de rééquilibrer le marché interbancaire et d’assurer un réel contrôle sur le taux Fed Funds. Elle le fait pas à pas depuis plusieurs mois, via des méthodes qui ont pris une importance considérable ces derniers temps.

Deux outils complémentaires aux proportions grandissantes

Pour retrouver un contrôle sur le taux Fed Funds, la Fed agit sur l’offre de liquidités par un autre canal : elle retire directement les liquidités excédentaires des banques du système. Faisant ainsi, elle rend les liquidités plus rares sur le marché interbancaire et donc en théorie plus chères ; autrement dit elle permet une hausse du taux Fed Funds plus près du niveau du taux directeur. La FeD, dans les minutes du meeting de décembre 2014, parlait d’abord de simples « tests », et parle depuis de « continued tests » (voir minutes d’avril). Les dernières minutes font explicitement apparaître que, faisant ainsi, la FeD cherche à mettre un plancher au taux FeD Funds (« soft floor », voir minutes d’avril). Son mode opératoire passe par deux outils : les « reverse repos » et les « facilités de dépôts à terme ».

Les « reverse repos » correspondent à une opération de prêt temporaire : la Fed prête des titres aux banques en échange de leurs liquidités pour une durée allant d’un jour à près d’un mois. Elément important : ces opérations s’adressent à une large liste d’institutions bancaires, y compris aux fameuses government-sponsored enterprises. Les « facilités de dépôts à terme » sont des produits de placements proposés par la banque centrale aux banques commerciales : elles peuvent venir placer leurs liquidités pour une durée d’une semaine à la banque centrale en échange d’une certaine rémunération. En proposant des taux de plus en plus avantageux pour ces opérations, la Fed a retiré des montants records de liquidités du marché interbancaire. Mi-décembre, ce sont plus de 600 milliards de dollars de liquidités qui ont été collectés via les deux outils de la Fed. En conséquence, les taux Fed Funds ont logiquement augmenté : ils ont atteint une moyenne de 0,12% en décembre 2014, un niveau qu’ils n’ont jamais atteint sur une seule journée en 2014. Ils sont depuis restés à des niveaux similaires en moyenne[2], notamment grâce aux reverse repos menés pour un large éventail de maturité avec les GSE.

Conclusion

Ainsi, qu’il en soit d’une expérimentation –très- prolongée ou du début d’un changement de cap en termes de politique monétaire, les faits parlent : la cible implicite pour le taux Fed Funds s’est rapprochée des 0,25% depuis déjà longtemps. Le resserrement de la politique monétaire de la FeD a, dans les faits, déjà commencé.

Julien P.

Références :

– Minutes de la FeD, Décembre 16-17, voir l’allusion aux « tests of supplementary normalization tools », 2ème paragraphe page 2 http://www.federalreserve.gov/monetarypolicy/files/fomcminutes20141217.pdf

– Minutes de la FeD, Mars 17-18, 1er paragraphe page 2 http://www.federalreserve.gov/monetarypolicy/files/fomcminutes20150318.pdf

– Minutes de la FeD, Avril 28-29, 1er paragraphe page 2: http://www.federalreserve.gov/monetarypolicy/files/fomcminutes20150429.pdf

– « Fed will continue reverse repo through January 2016 », Wall Street Journal (lien ici)

Pour aller plus loin:

– « The mechanics of a graceful exit: Interest on reserves and segmentation in the federal funds market », Journal of Monetary Economics, 2011 (article expliquant le rôle clé des GSE pour le contrôle des FeD Funds et pourquoi l’hypothèse d’arbitrages ne suffit pas).

– “The FeD exit monitor V.2”, Peter Stella, mars 2015, lien ici(article très pédagogique sur les détails techniques des opérations de la FeD)

« The Daily Market for Federal Funds », James Hamilton, Journal of Political Economy, 1996

Notes: