Dans l’actualité: la semaine dernière Mario Draghi a annoncé plusieurs nouvelles mesures de politique monétaire. Parmi elles, la baisse des taux en territoire négatif. De quoi parle-t-on ?

Lorsque l’on parle des « taux directeurs » de la BCE, on parle de 3 taux :

– le taux de facilité de prêt marginal (1): c’est le taux auquel toute banque peut venir emprunter des liquidités à la fin de la journée auprès de la BCE si elle se rend compte qu’elle en manque et n’arrive pas à en emprunter à des conditions plus avantageuses sur le marché interbancaire [0]. C’est le taux le plus haut, maintenant fixé à 0,4 %.

– le taux refi (2): c’est le principal taux directeur, aujourd’hui à 0,15%. C’est le taux auquel la banque centrale va « distribuer » de la liquidité lors de ses opérations hebdomadaires d’open-market. Pour dire simple : chaque semaine les banques savent qu’elles peuvent « emprunter »[1] de l’argent à ce taux auprès de la BCE.

– le taux de rémunération des dépôts (3): c’est le taux auxquelles sont rémunérées les liquidités placées pendant 24h à la banque centrale sur le compte « dépôt » des banques. Ce taux est maintenant fixé à -0,10%.

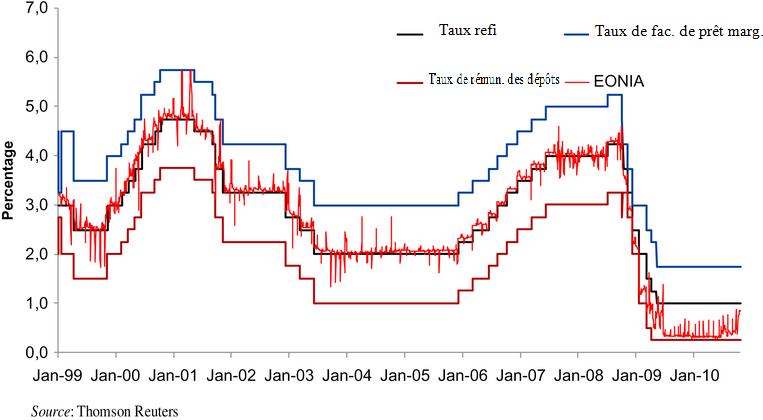

Pourquoi ces trois taux ? car il permettent indirectement de contrôler ET limiter les variations du taux d’intérêt de marché le plus important : l’EONIA [2], c’est-à-dire le taux auquel les banques de la zone euro acceptent de se prêter de l’argent pour une durée d’un jour à la fin de chaque journée, dit également taux au jour le jour sur le marché interbancaire. Aucune banque ne va accepter de prêter à une autre banque pour un taux moins élevé que le taux de rémunération des dépôts (3), et aucune banque ne va emprunter à une autre banque pour un taux plus élevé que le taux de facilité de prêt marginal (1): le taux EONIA est de ce fait borné par ces deux seuils.

Dans des conditions normales, le taux EONIA est très proche du taux refi (voir graphique ci-dessous). En cas d’excès de liquidités sur le marché interbancaire (ci-dessous suite aux interventions de la BCE après la faillite de Lehman Brothers en septembre 2008), le taux EONIA se retrouve près du taux de rémunération des dépôts car, pour dire simple, toutes les banques veulent prêter leurs excès de liquidité.

Le taux « négatif » de la BCE est donc le taux de rémunération des dépôts. C’est le taux minimum en dessous duquel l’EONIA ne peut descendre. C’est également le taux minimum fixé par la BCE : elle a bien précisé que les taux ne pourraient pas descendre plus bas. Et pour raison: en dessous de ce taux, les banques pourraient être incitées à détenir leurs liquidités excédentaires sous forme de billets (voir l’article d’un de nos partenaires ici à ce sujet (Captain Economics)), ce qui rendrait la mesure inutile voire contre-productive.

J.Pinter

Twitter: ![]() JulienPinter_BSI

JulienPinter_BSI

Notes:

[0] ce qui est rare pour une grande banque, en général cette facilité est réservée aux banques en difficultés ou aux banques manquant de collatéraux

[1] Via opérations de prises en pension de titres de « bonne qualité » en temps normal

[2] European overnight index average

[3] A noter que, pour des raisons d’efficacité, le compte courant des banques commerciales sera aussi assujetti à ce taux de -0,1% (le montant des liquidités excédant le montant des réserves obligatoires). Pour faire simple, le compte courant d’une banque commerciale diffère de ses dépôts de la même façon que votre compte courant diffère de votre compte sur Livret dans votre banque.